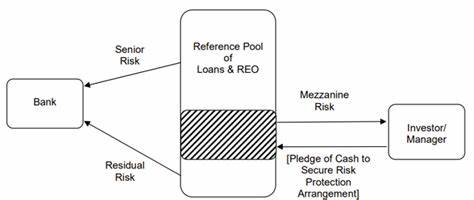

En el contexto financiero actual, la gestión del riesgo se mantiene como una prioridad crítica para las instituciones bancarias. Moody’s, reconocida agencia calificadora internacional, ha publicado recientemente un informe que destaca cómo el uso moderado de las transferencias de riesgo por parte de los bancos estadounidenses ha resultado ser un elemento crediticio positivo. Esta práctica, conocida en el mercado como Credit Risk Transfers (CRT), consiste en que los bancos venden parte del riesgo asociado a sus carteras de préstamos a inversionistas externos, principalmente fondos de cobertura y otros actores especializados. El mecanismo permite a las entidades financieras protegerse ante posibles pérdidas crediticias, a la vez que optimizan sus requerimientos de capital regulatorio. Durante 2022, tras la crisis regional del sistema bancario y la implementación de normativas más estrictas bajo Basel III, se observó un incremento en la popularidad de estas operaciones como herramienta para mitigar riesgos y mejorar la posición de capital.

Sin embargo, el último análisis llevado a cabo por Moody's sobre 69 bancos estadounidenses indica que apenas un porcentaje reducido, 15 de esas entidades, ha recurrido a las transferencias de riesgo y que la utilización ha sido moderada. Precisamente, este uso mesurado es lo que la agencia califica como crediticio positivo, pues refleja una estrategia prudente que no expone a los bancos a riesgos excesivos ni dependencia desmedida en productos financieros complejos. La adopción insuficiente de los CRT podría ser perjudicial para la flexibilidad financiera, mientras un uso descontrolado, traducido en beneficios de capital por encima del 1% en el ratio Common Equity Tier 1 (CET1), puede suponer un riesgo, según Moody’s. El CET1 es un indicador clave que mide la calidad de los activos y la suficiencia de capital de una institución bancaria para absorber eventuales pérdidas sin deteriorar su solvencia. En términos cuantitativos, el estudio reporta que la mediana del beneficio en capital obtenido por los bancos que emplean CRT no supera los 25 puntos base, señal de un enfoque conservador.

Por otra parte, el volumen total de CRT en circulación supera los 15 mil millones de dólares, los cuales están apoyados en activos valorados en más de 150 mil millones. Existe una correlación directa entre el tamaño de la entidad y la emisión de estos productos, un aspecto que Moody’s identifica también como positivo, dado que las instituciones más grandes cuentan con mayores capacidades de análisis y gestión del riesgo para manejar operaciones más sofisticadas. Entre las 26 entidades con activos superiores a 100 mil millones, el 42% recurren a las CRT, mientras que solo el 9% de las 43 instituciones más pequeñas optaron por utilizarlas. Esta distribución pone de relieve una clara tendencia hacia la sofisticación financiera en los bancos de gran tamaño, incluyendo a los globales de inversión y bancos universales, quienes son los emisores más activos. En términos de transacciones, se observa que estos bancos suelen realizar un promedio limitado de tres operaciones, respaldadas por activos de alta calidad y buen desempeño crediticio.

Esto reafirma la idea de que las transferencias de riesgo no son un recurso masivo, sino una herramienta selectiva para mejorar la capitalización sin sacrificar la estabilidad del balance. Otra dimensión a destacar en el análisis es la concentración en el perfil inversor de los CRT. Los principales inversionistas suelen acumular grandes participaciones: el mayor accionista puede concentrar el 40% del riesgo total asociado a una entidad, y los tres principales llegan hasta el 80%. Además, es común que los bancos cuenten con menos de diez inversionistas en sus CRT, lo que sugiere un mercado de nicho con relaciones estrechas y especializadas. De cara al futuro, se estima que la mayoría de las nuevas emisiones de CRT en 2025 provendrán de bancos que ya participan activamente en este mercado, mientras que aquellos sin experiencia previa muestran poca intención de incorporarse.

Esto indica una estabilización del fenómeno, y un probable mantenimiento del uso moderado que Moody’s considera adecuado. La relevancia para el sistema financiero estadounidense es notable, porque las CRT ofrecen una vía para ajustar los niveles de capital exigidos sin la necesidad inmediata de aumentar el capital social o restringir el crédito. Este balance entre mitigación de riesgo y mantenimiento de solvencia es fundamental para la confianza de los inversores, reguladores y clientes. En definitiva, el estudio de Moody's evidencia que la prudencia en el uso de instrumentos financieros complejos como las transferencias de riesgo hace que sean instrumentos valiosos si se emplean con criterio. La combinación del bajo volumen de operaciones, la concentración limitada de inversionistas y el respaldo en activos de alta calidad contribuyen a que esta práctica sea vista favorablemente en términos de calificación crediticia.

La experiencia de los bancos globales y universales sirve como modelo para el resto de la industria en cuanto a cómo implementar estas estrategias sin comprometer la salud financiera ni exponerse a riesgos no controlados. El mensaje para los operadores en el sector financiero y otros interesados en la estabilidad bancaria es claro: aunque las CRT pueden mejorar los perfiles de capital, su uso excesivo puede generar vulnerabilidades. Por tanto, la gestión equilibrada, transparente y regulada es la vía recomendada para aprovechar estos instrumentos a favor de un sistema financiero sólido y resiliente. Moody’s, con su expertise en evaluación crediticia, ha subrayado así la importancia del balance entre innovación financiera y prudencia, destacando que el uso moderado de transferencias de riesgo por los bancos estadounidenses representa una señal positiva para la comunidad inversora y para la estabilidad del sector.