El impacto de los inversores institucionales en Bitcoin Desde su creación en 2009, Bitcoin ha capturado la atención no solo de los entusiastas de la tecnología y las finanzas, sino también de grandes inversores institucionales. Durante años, se ha especulado sobre cómo la entrada de actores institucionales podría transformar el panorama del mercado de criptomonedas, prometiendo no solo un crecimiento explosivo en el valor de Bitcoin, sino también una mayor legitimidad para este activo digital. Sin embargo, la realidad ha sido más compleja de lo que muchos anticipaban. La llegada de los inversores institucionales ha marcado un punto de inflexión en la historia de Bitcoin. En años recientes, hemos sido testigos de una acumulación significativa por parte de empresas y fondos de inversión que han decidido diversificar sus carteras invirtiendo en criptomonedas.

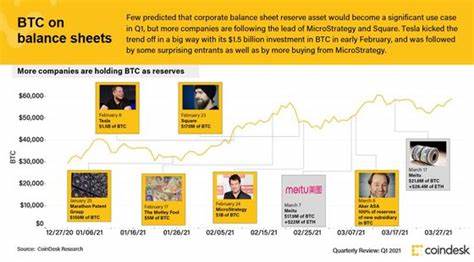

Empresas pioneras como MicroStrategy, que posee más del 1% del suministro total de Bitcoin, han liderado este movimiento. Otras entidades importantes incluyen a Tesla, Marathon Digital y Galaxy Digital, así como empresas canadienses y fondos de inversión internacionales que contribuyen a la creciente adopción del Bitcoin. Uno de los desarrollos más significativos en este ámbito ha sido la introducción de fondos cotizados en bolsa (ETFs) de Bitcoin. Desde su aprobación, estos instrumentos financieros han atraído la atención de grandes inversores, acumulando miles de millones de dólares en inversiones y sumando más de 91,000 Bitcoin en un corto período de tiempo. Esto ha llevado a que, en conjunto, las empresas privadas y los ETFs controlen alrededor de 1.

24 millones de Bitcoin, lo que representa aproximadamente el 6.29% de todos los Bitcoin en circulación. El impacto de esta acumulación institucional es palpable en los movimientos recientes del precio de Bitcoin. Tras la aprobación de los ETFs a principios de año, el precio de la criptomoneda oscilaba alrededor de los $46,000. Aunque hubo un descenso inmediato, típico en fenómenos de "compra el rumor, vende la noticia", la situación se revirtió rápidamente y, en dos meses, Bitcoin experimentó un aumento de aproximadamente el 60%.

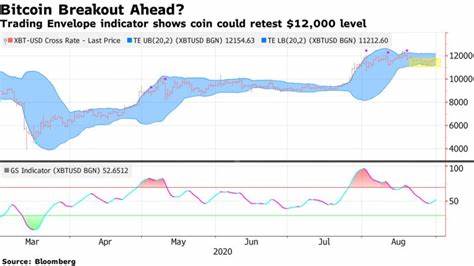

Esta tendencia sugiere una correlación clara entre las decisiones de inversión de los institucionales y el comportamiento del precio de Bitcoin. La clave para entender el impacto futuro de la inversión institucional radica en su postura como tenedores a largo plazo. Si estas instituciones mantienen sus inversiones y continúan comprando Bitcoin, podríamos ser testigos de un impulso alcista sostenido. La reducción en la oferta líquida de Bitcoin podría significar que cada inversión adicional generaría un efecto multiplicador en el precio. En este sentido, el fenómeno del "efecto multiplicador del dinero" se convierte en un elemento crucial.

Con solo alrededor del 25% del suministro total de Bitcoin siendo líquido y activamente comerciado, una cantidad significativa del suministro ha sido retirada de la circulación activa. Esto aumenta la volatilidad de los precios, haciendo que cada dólar adicional invertido tenga un impacto más significativo en la capitalización de mercado global. Sin embargo, esta acumulación también trae consigo riesgos inherentes. La concentración de Bitcoin en manos de un número relativamente pequeño de instituciones podría provocar una mayor volatilidad. Si estas instituciones decidieran liquidar parte de sus activos, es probable que el mercado experimentara una caída pronunciada, lo que podría llevar a los inversores minoristas a hacer lo mismo, desencadenando así un efecto dominó.

Este escenario resalta la naturaleza de doble filo de la participación institucional en el espacio de las criptomonedas. A medida que la adopción institucional de Bitcoin continúa creciendo, la narrativa que rodea a esta criptomoneda también ha evolucionado. La percepción de Bitcoin como un "activo refugio" se ha ido afianzando, especialmente en un contexto de incertidumbre económica global. Inversores institucionales como Paul Tudor Jones han argumentado que, al igual que el oro, Bitcoin puede servir como un vehículo contra la inflación y la devaluación de las monedas fiat. El futuro de Bitcoin y su papel dentro de los portafolios institucionales también suscita preguntas sobre la regulación.

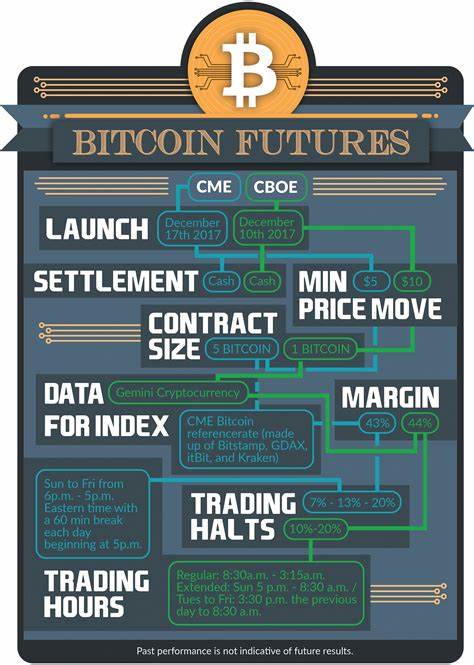

A medida que más instituciones financieras despliegan capital en criptomonedas, los reguladores se ven bajo presión para establecer marcos que aseguren la protección de los inversores y la integridad del mercado. Estas regulaciones podrían definir de manera fundamental la forma en que Bitcoin y otras criptomonedas operan en el futuro, y su implementación afectará directamente la estrategia de inversión de las instituciones en este espacio. En términos de inversión, la entrada de grandes capitales ha brindado un nivel de estabilidad y certidumbre al mercado. Sin embargo, otorga a estas instituciones un poder considerable sobre el destino del precio de Bitcoin. A medida que se convierten en actores influyentes, también surge la pregunta sobre la posibilidad de manipulación del mercado y el impacto que esto podría tener en la confianza de los inversores minoristas.