Ally Financial Inc., conocida en el mercado bajo el símbolo ALLY, está captando la atención de inversores y analistas a medida que despliega una estrategia de transformación significativa. Este enfoque renovado está basado en mejoras fundamentales dentro de su negocio principal de préstamos automotrices, la realineación estratégica de sus segmentos de negocio y un contexto macroeconómico favorable. Aunque la compañía ha enfrentado desafíos en años recientes, especialmente relacionados con errores en la selección crediticia y decisiones cuestionables en la asignación de capital, la gestión actual ha implementado medidas efectivas para enfocar la compañía en áreas donde posee ventajas competitivas sólidas. Esta redefinición del enfoque corporativo podría representar una oportunidad de crecimiento considerable, tanto para la empresa como para sus accionistas.

El cambio estratégico más destacado ha sido la decisión de Ally de salir del segmento de tarjetas de crédito. Esta medida puede interpretarse como un compromiso para simplificar sus operaciones y concentrarse en los negocios más defendibles y rentables. Dentro de su cartera de servicios, los segmentos de Dealer Financial Services, Corporate Finance y depósitos han sido priorizados para impulsar una mayor eficiencia y rentabilidad. Al especializarse en estos ámbitos, Ally busca aprovechar su experiencia y posicionamiento en el mercado financiero, alejándose de segmentos donde la competencia es intensa y los márgenes están comprimidos. En el núcleo de su negocio, la financiación automotriz, la compañía ha mostrado signos alentadores de recuperación y crecimiento.

Durante el primer trimestre del año fiscal 2025, Ally originó préstamos por un total de 10.2 mil millones de dólares, alcanzando un rendimiento atractivo del 9.8%. Este volumen se vio respaldado por un récord de 3.8 millones de solicitudes de préstamos para vehículos, lo que refleja un interés robusto por parte de los clientes potenciales.

Este alto nivel de demanda otorga a Ally la flexibilidad necesaria para ajustar los precios y la calidad crediticia en función de las condiciones del mercado, optimizando así su rentabilidad. Un aspecto destacado es la mejora en la calidad crediticia de las originaciones. Actualmente, el 44% de las nuevas financiaciones provienen del segmento prime, conocido comúnmente como segmento S-tier, una marca notablemente superior a los niveles registrados en 2022. Esta evolución indica un mayor enfoque en clientes con perfiles crediticios sólidos, reduciendo así el riesgo inherente a su cartera y fortaleciendo la estabilidad financiera de la compañía. El negocio de depósitos, aunque enfrenta retos propios, también presenta señales positivas bajo la nueva gestión.

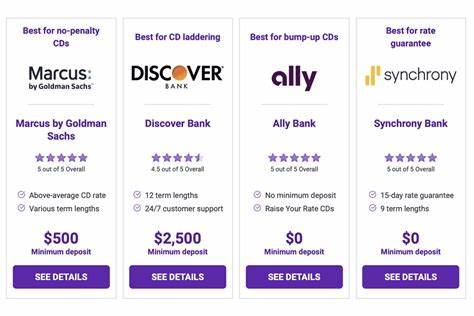

Ally Bank, una filial clave en la estrategia de la empresa, ha adoptado un enfoque más prudente en la fijación de tasas de interés para sus productos de ahorro en línea. La reducción de la tasa de rendimiento anual porcentual (APY) del 3.8% al 3.6% en marzo de 2025, a pesar de la estabilidad en la tasa de fondos federales, refleja una intención clara de priorizar la rentabilidad sobre la captación agresiva de depósitos. Esta política conservadora permite reducir los costos asociados al financiamiento y evita una competencia excesiva por atraer clientes a través de tasas elevadas.

Pese a esta moderación en las tasas, Ally Bank ha continuado expandiendo su base de clientes. En el primer trimestre, sumó 60,000 nuevos usuarios, lo que contribuyó a un crecimiento anual del 5% en su clientela total, alcanzando aproximadamente 3.3 millones de personas. Esta tendencia demuestra que la atracción de clientes no ha sido afectada significativamente por la reducción en las tasas, lo que sugiere una fidelidad del mercado o ventajas competitivas que mantienen el interés del consumidor. Un factor relevante para el futuro es el vencimiento de más de 38 mil millones de dólares en certificados de depósito (CDs) durante este año, equivalentes a más del 20% del financiamiento total de Ally.

La expectativa es que dichos instrumentos se renueven a tasas más bajas, lo que contribuiría a un ahorro en los costos de financiamiento cercano a 20 puntos básicos. Esta mejora, en conjunto con un aumento proyectado de 30 puntos básicos en los márgenes netos de interés para el año fiscal 2026, podría traducirse en un impulso significativo para las ganancias de la compañía. Específicamente, un aumento de 5 puntos básicos en el margen neto de interés se estima que agregaría aproximadamente 0.25 dólares a las ganancias por acción anuales. Ally Financial también se está beneficiando de un contexto macroeconómico favorable para el sector de préstamos automotrices, especialmente en la financiación de vehículos usados.

En los últimos meses, el mercado ha mostrado dinámicas más benignas frente a la volatilidad y la incertidumbre económica, lo que favorece la demanda sostenida de crédito para vehículos. La capacidad de Ally para originar préstamos a tasas competitivas y con alta calidad crediticia le otorga una posición ventajosa frente a sus competidores. La empresa también está reforzando su modelo operativo mediante la digitalización y la mejora de la experiencia del cliente. La adopción de plataformas tecnológicas para agilizar la solicitud y aprobación de préstamos ha sido fundamental para atraer y retener clientes en un entorno cada vez más digital. La combinación de procesos eficaces y un sólido análisis de datos permite a Ally ofrecer soluciones personalizadas que responden mejor a las necesidades del mercado.

En el análisis de sus ratios financieros, la compañía presenta un P/E (precio sobre ganancias) retrospectivo muy alto, de 57.92, lo que refleja la depreciación reciente del precio de sus acciones y cierta cautela del mercado ante posibles riesgos. Sin embargo, el P/E proyectado a futuro baja a 9.03, señalando que los inversionistas anticipan una mejora significativa en la rentabilidad, en línea con la estrategia de turnaround que maneja la empresa. Esta disparidad entre el valor histórico y el esperado puede interpretarse como una oportunidad de inversión, siempre que la empresa cumpla con las expectativas de crecimiento y eficiencia.

El equipo directivo ha demostrado su compromiso con la transparencia y la responsabilidad mediante ajustes tardíos pero acertados en la estrategia, lo cual ha mejorado la percepción del mercado. La salida de segmentos menos rentables y riesgosos, el enfoque en negocios con posiciones competitivas sólidas y la gestión prudente de riesgos financieros son indicios de un liderazgo eficaz que busca estabilizar y potenciar el valor de la empresa. Además, el ecosistema financiero en el que opera Ally está experimentando transformaciones significativas, impulsadas por cambios tecnológicos, la evolución de las preferencias del consumidor y las políticas regulatorias. En este contexto, la agilidad y la capacidad para adaptarse son clave para mantener la relevancia y competitividad. La apuesta de Ally por sus franquicias defensibles y la mejora continua de sus procesos internos refuerzan su potencial para capitalizar las nuevas condiciones del mercado.

Los analistas y expertos del sector financiero sugieren que, si Ally continúa con la ejecución exitosa de su plan estratégico y las condiciones macroeconómicas permanecen favorables, podría experimentar una revalorización importante en los próximos años. La combinación de un negocio automotriz sólido, una base creciente de clientes en su división de depósitos y una gestión enfocada en la rentabilidad sustenta un escenario alcista para la compañía. Por tanto, para aquellos interesados en el sector financiero y en oportunidades de inversión orientadas al crecimiento con riesgos moderados, Ally Financial representa un caso a seguir. La empresa se encuentra en una fase crítica de su evolución, donde los ajustes estratégicos comienzan a dar frutos y las expectativas de mejora financiera parecen plausibles. En resumen, Ally Financial Inc.

ofrece una propuesta sólida fundamentada en la revisión de su modelo de negocio, el enfoque en áreas competitivas, la mejora en la calidad de sus activos y una gestión prudente de sus recursos. Su desempeño en el mercado de préstamos automotrices y la estrategia aplicada en la gestión de depósitos proporcionan las bases para un posible repunte en sus resultados y en el valor para los accionistas. La evolución positiva de estos factores será determinante para confirmar la teoría alcista que actualmente rodea a esta compañía en 2025.