En el dinámico mundo de las finanzas descentralizadas, o DeFi, la integración de activos del mundo real continúa tomando relevancia, abriendo nuevas puertas a la innovación y al crecimiento del ecosistema cripto. Un hito reciente en esta evolución lo representan Securitize y Gauntlet con el debut de la estrategia de rendimiento apalancado basada en una versión tokenizada del Apollo Diversified Credit Fund. Esta propuesta no solo introduce una nueva forma de acceder a activos tradicionales dentro de DeFi, sino que también representa un importante avance hacia la convergencia entre finanzas institucionales y tecnologías blockchain. El fondo tokenizado, denominado Apollo Diversified Credit Securitize Fund (ACRED), es un fondo feeder que invierte en el fondo crediticio diversificado de Apollo, valuado en aproximadamente mil millones de dólares. Desde su lanzamiento en enero, ACRED ha sido diseñado para proporcionar a los inversionistas una exposición directa a productos crediticios gestionados por una firma con amplia experiencia en gestión de activos tradicionales, abriendo la puerta a que estos activos se comporten dentro del ecosistema DeFi.

La estrategia de rendimiento apalancado, conocida como Levered RWA Strategy, aprovecha una metodología nativa de las finanzas descentralizadas llamada "looping" o retroalimentación financiera. Este mecanismo permite que los tokens ACRED depositados en una bóveda actúen como colateral para pedir préstamos en stablecoins como USDC. Con esos fondos, los usuarios pueden adquirir más tokens ACRED, incrementando así la exposición y potenciando los rendimientos. El proceso se repite de forma controlada y automatizada a través de contratos inteligentes que operan sin intervención manual, garantizando eficiencia y seguridad. Una de las piezas clave en esta estructura es Compound Blue, un protocolo de préstamos impulsado por Morpho, que facilita tasas competitivas y operaciones de préstamo que permiten el apalancamiento seguro y efectivo.

A través de esta infraestructura, los usuarios logran optimizar rendimientos sin renunciar a la estabilidad y el respaldo de activos que proceden de fondos crediticios tradicionales. Un punto fundamental de esta iniciativa es la implementación del motor de riesgo desarrollado por Gauntlet, una plataforma especializada en gestión de riesgos DeFi. Este sistema supervisa constantemente la relación de apalancamiento y puede deshacer posiciones si los mercados presentan volatilidad extrema. Este mecanismo protege a los inversores frente a fluctuaciones bruscas, mitigando riesgos inherentes a la naturaleza apalancada de la estrategia. Además, Securitize ha desarrollado la herramienta sToken que permite mantener la conformidad regulatoria y protecciones para inversionistas acreditados dentro del entorno descentralizado.

Al permitir que los inversionistas minten sACRED, una versión compliant y compatible con DeFi de los tokens ACRED, los participantes pueden aprovechar la amplitud de aplicaciones y estrategias del ecosistema cripto respetando las normativas pertinentes. El debut inicial en la red Polygon responde a factores como la escalabilidad, costos de transacción menores y una comunidad creciente, pero la estrategia prevé su expansión a la red principal de Ethereum y otras blockchains en etapas futuras. Esto demuestra la intención de Securitize y Gauntlet de convertir esta solución en una oferta multi-red que maximice el alcance y flexibilidad para los usuarios. Este desarrollo abre un nuevo capítulo en la historia de los activos tokenizados. Tradicionalmente, fondos, bonos y otros productos crediticios han estado confinados al ámbito de las instituciones financieras, con barreras cuantiosas para su acceso y utilización en mercados digitales.

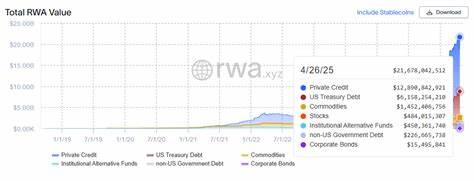

La tokenización rompe estos límites, y el lanzamiento de un producto con rendimiento apalancado y gestión avanzada de riesgos constituye un paso claro hacia la adopción masiva y la integración armoniosa de activos físicos en la esfera digital. El impulso de grandes nombres en finanzas institucionales hacia la tokenización ha sido evidente en los últimos años. Empresas como BlackRock, HSBC, y Franklin Templeton exploran activamente la emisión y liquidación de activos sobre blockchain. La cifra de seis mil millones de dólares movilizados en tokenizados valores del Tesoro de Estados Unidos ilustra la magnitud del cambio. Sin embargo, la verdadera barrera no solo está en la tokenización, sino en cómo estos activos pueden participar totalmente en los protocolos DeFi, siendo aceptados como colateral, participando en estrategias complejas y generando rendimientos competitivos frente a productos nativos como los stablecoins tradicionales.

Este producto particular pone en práctica un enfoque que no solo busca igualar esas estrategias, sino también demostrarlas superiores en términos de rendimiento ajustado al riesgo y diversificación. El hecho de que se pueda acceder a un fondo gestionado profesionalmente pero operando dentro de un entorno descentralizado totalmente automatizado representa una innovación substancial. Reid Simon, director de DeFi y soluciones de crédito en Securitize, destaca que la visión es consolidar estas soluciones como opciones de inversión plug and play, que compitan directamente con las estrategias tradicionales de stablecoins, ofreciendo alternativas reales que combinen regulación, seguridad y potencial de ganancias. Por su parte, Paul Frambot, cofundador y CEO de Morpho, resalta que la composibilidad financiera que ofrece DeFi permite acceder a funcionalidades que simplemente no están disponibles en los sistemas financieros tradicionales. Este uso ejemplifica cómo los productos tokenizados pueden transformarse en activos líquidos y dinámicos dentro de ecosistemas descentralizados.

Además, la implementación del motor de riesgo de Gauntlet añade una capa institucional a la operación, al supervisar los niveles de apalancamiento y automatizar la gestión de riesgo, mentor crucial para la confianza de grandes inversionistas quienes requieren seguridad y estabilidad en sus posiciones. El éxito inicial del lanzamiento en Polygon será un indicador clave para la adopción y expansión hacia otras redes, permitiendo que diferentes comunidades y participantes del ecosistema cripto se sumen a esta tendencia emergente de Real World Assets (RWAs). De consolidarse, este modelo podría alterar significativamente la forma en que se estructuran las finanzas descentralizadas. En resumen, la alianza entre Securitize y Gauntlet para llevar el fondo tokenizado Apollo Credit a DeFi con una estrategia apalancada representa una intersección transformadora entre finanzas tradicionales y tecnologías blockchain. Este movimiento abre paso a una nueva generación de productos financieros que combinan seguridad regulatoria, innovación tecnológica y acceso descentralizado, posicionándose como una propuesta atractiva para inversionistas que buscan maximizar rendimiento en un entorno controlado y transparente.

El avance fortalece la percepción de que DeFi no es solo un ecosistema marginal o experimental, sino un espacio en plena evolución donde activos reales pueden coexistir con activos digitales, expandiendo las posibilidades de inversión y creando nuevas oportunidades económicas en el siglo XXI.