En el mundo financiero, pocas figuras se han destacado como verdaderas eminencias en la inversión de valor, una estrategia que busca comprar activos por menos de su valor intrínseco con un amplio margen de seguridad. Entre ellas, Warren Buffett brilla como el máximo exponente, alumno distinguido de Benjamin Graham en Columbia y un férreo defensor del enfoque tradicional de inversión que Graham y Dodd describieron hace más de medio siglo. Sin embargo, no es solo Buffett quien ha aplicado con éxito estos principios, sino un pequeño y selecto grupo de inversionistas a quienes se les denomina como los "superinversionistas de Graham-and-Doddsville" por su común origen intelectual y su historial sobresaliente en bolsa. Para entender la trascendencia de este grupo y por qué sus métodos continúan brillando en la actualidad, es fundamental primero desmitificar la teoría eficiente del mercado, que postula que los precios de las acciones siempre reflejan toda la información disponible y que ninguna estrategia puede superar sistemáticamente la rentabilidad promedio del mercado. Esta teoría ha sido ampliamente aceptada y respaldada por muchos académicos, quienes creen que los inversionistas que logran rendimientos superiores año tras año simplemente han tenido suerte.

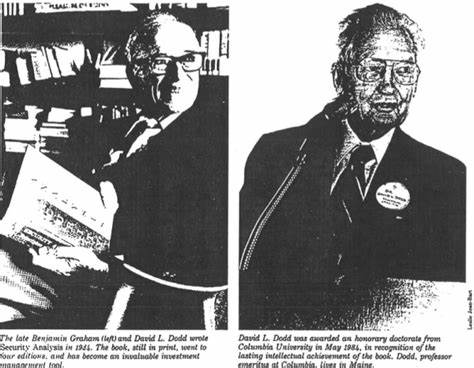

Sin embargo, la realidad que expone Warren Buffett en su emblemático ensayo "Los Superinversionistas de Graham-and-Doddsville" desafía este paradigma. Al estudiar a un grupo de inversionistas que, durante décadas, han superado consistentemente a índices de referencia como el S&P 500, nejen demostraron que no se trataba de mera casualidad. Estos inversionistas, ya conocidos y reconocidos años antes del análisis, comparten una base común: la enseñanza y los principios clave de Benjamin Graham y David Dodd, creadores de la revolucionaria obra "Security Analysis". Estos inversionistas han demostrado que la clave del éxito está en reconocer e invertir en discrepancias significativas entre el valor real de una empresa y el precio que el mercado le asigna en determinado momento. Esta diferencia, que el mercado en su conjunto parece pasar por alto, brinda la oportunidad de adquirir activos a precios muy por debajo de su valor justo, asegurando así una pronunciada ventaja que reduce el riesgo y aumenta el potencial de retorno.

La analogía que utiliza Buffett para ejemplificar el fenómeno es sumamente esclarecedora. Se trata de imaginar un concurso nacional de lanzamiento de moneda donde millones de personas participan haciendo llamadas consecutivas. Mientras un pequeño porcentaje logrará acumular una racha ganadora, esa probabilidad se explica principalmente por la suerte y no por alguna técnica superior. Pero ahora imagina que entre esos ganadores una proporción inusualmente alta proviene de un mismo origen intelectual, compartiendo una filosofía y método similar. En ese caso, es legítimo cuestionar si algo más está ocurriendo que la mera casualidad.

Los superinversionistas de Graham-and-Doddsville no son copias exactas uno del otro ni repiten movimientos financieros en sincronía. Cada uno tiene un estilo propio, variando desde tener múltiples posiciones diversificadas hasta concentrarse en pocas acciones, e incluso adquiriendo empresas completas en lugar de pequeñas participaciones. Sin embargo, la línea común que los une es su respeto por el valor intrínseco y su foco en una adquisición seguida de una margen considerable de seguridad. Walter Schloss es un ejemplo destacado dentro de este grupo. Aunque no tuvo una formación universitaria formal en negocios, asistió a cursos nocturnos de Benjamin Graham y aplicó rigurosamente sus enseñanzas.

Schloss no se basaba en rumores ni en la moda del mercado; más bien leía los estados financieros con detenimiento, buscaba empresas que estuvieran significativamente infravaloradas y mantenía un amplio portafolio con más de cien acciones distintas. Su éxito fue tan notable que logró superar ampliamente el rendimiento del mercado durante casi tres décadas, sin depender de análisis sofisticados o herramientas financieras complejas. Por su parte, Tom Knapp, tras un inicio modesto y alejado del ámbito financiero, también abrazó la filosofía de Graham y Dodd, reforzándola con estudios formales en Columbia y colaboración con otros discípulos. Knapp fue cofundador de Tweedy, Browne, una firma de inversión que también logró rendimientos excepcionales a lo largo del tiempo, basándose en la diversificación y la inversión en valor, sin prestar atención a las fluctuaciones coyunturales del mercado o a índices teóricos de riesgo. Asimismo, la experiencia de Bill Ruane, administrador del Sequoia Fund, refleja la perseverancia y convicción en esta estrategia.

Aunque enfrentó desafíos por el tamaño creciente de los activos bajo su administración, Ruane pudo mantener un desempeño consistente y superior al de la mayoría de los fondos comunes durante varias décadas, preservando un enfoque en valor que privilegia el análisis empresarial sobre la especulación financiera. Otro integrante notable es Charles Munger, socio de Warren Buffett, quien desde la perspectiva del derecho y sin antecedentes académicos en finanzas, aplicó la concentración en inversiones altamente valiosas a precios bajos, aceptando la volatilidad inherente a esta estrategia con la confianza en la superioridad del valor intrínseco. Su éxito subraya que el método no depende exclusivamente de una formación técnica tradicional sino de la comprensión profunda del concepto de valor. Rick Guerin, un vendedor convertido en inversor, y Stan Perlmeter, un publicista transformado en gestor financiero, son testimonios más de que el enfoque del valor resuena con quienes lo entienden plenamente y lo adoptan con disciplina. No importa el trasfondo académico o profesional; lo esencial es la capacidad de apreciar el valor real más allá de las fluctuaciones erráticas de precios y emociones del mercado.

Incluso fondos de pensiones de gran envergadura como los de The Washington Post Company y FMC Corporation han cosechado beneficios sustanciales al seleccionar administradores de fondos guiados por la filosofía de Graham y Dodd. Estos resultados no solo reflejan la eficacia del método, sino también la posibilidad de que esta estrategia pueda ser replicada con éxito en diferentes contextos institucionales. Uno de los conceptos más revolucionarios que estos superinversionistas aplican es el "margen de seguridad", que consiste en comprar activos a un precio considerablemente descontado respecto a su valor estimado para reducir el riesgo de pérdidas. A diferencia de la lógica convencional —que muchos asocian erróneamente con la noción de que mayor riesgo debe implicar mayor retorno—, en la inversión de valor, cuanto mayor es la diferencia favorable entre precio y valor, menor es el riesgo asumido. Un ejemplo ilustrativo es la valoración de The Washington Post Company en la década de los setenta, cuyo precio de mercado era mucho menor que el valor de liquidación de sus activos, una circunstancia que hoy parece asombrosa pero que fue realidad.

Paradójicamente, comprar un paquete de activos con una alta depreciación aparente puede parecer más riesgoso para ciertas métricas de riesgo financiero, pero en realidad ofrece una fuerte protección ante pérdidas y un margen amplio para ganancias futuras. Por qué entonces la inversión en valor no domina la enseñanza académica o la práctica predominante es una pregunta que Buffett plantea con escepticismo. A pesar de que los fundamentos de esta estrategia llevan casi un siglo en pie y de que sus resultados la avalan, la academia ha tendido a desestimarla o incluso a ignorarla, favoreciendo teorías sobre la eficiencia del mercado que, si bien tienen mérito intelectual, no logran explicar el éxito acumulado y demostrable de los superinversionistas de Graham-and-Doddsville. Esta situación puede explicarse, en parte, por la tendencia humana a complicar lo que, en esencia, es simple y efectivo. Muchos prefieren las fórmulas complejas, los modelos matemáticos y los análisis cuantitativos a la lectura cuidadosa de un balance, a la estimación del valor de negocios concretos y a la paciencia disciplinada para esperar que el mercado corrija sus errores.

La consecuencia de esta desconexión es que las discrepancias entre precio y valor continúan apareciendo en los mercados financieros, proveyendo oportunidades constantes para quienes tienen la visión y el coraje de perseguirlas siguiendo los principios sólidos y probados de Benjamin Graham y David Dodd. El legado de Graham-and-Doddsville es entonces un llamado a la prudencia, a la disciplina y a la confianza en el análisis fundamental. La inversión de valor no es una moda pasajera ni una simple estrategia especulativa, sino un enfoque intelectual profundamente arraigado en el entendimiento de los negocios reales, la valoración honesta y la gestión del riesgo mediante el margen de seguridad. Para los inversores modernos, tanto individuales como institucionales, las enseñanzas de estos superinversionistas ofrecen un mapa invaluable para navegar la complejidad y la volatilidad de los mercados, enfatizando que el éxito consistente es fruto de la paciencia, la humildad ante los ciclos del mercado y la firme convicción en que el precio siempre tiende a ajustarse a su verdadero valor con el tiempo. En definitiva, el ejemplo y los resultados de los superinversionistas de Graham-and-Doddsville desafían las creencias convencionales sobre los mercados y ofrecen una alternativa sólida y comprobada para quienes buscan rendimientos superiores con un enfoque racional y sustentable.

En un océano de incertidumbre, su historia es un faro que ilumina el camino hacia inversiones inteligentes y duraderas.