En un contexto económico marcado por la incertidumbre y la volatilidad, los mercados de predicción se han convertido en una herramienta cada vez más relevante para evaluar las expectativas sobre decisiones clave de política monetaria. Recientemente, la atención se ha centrado en las proyecciones sobre la próxima reunión del banco central en noviembre, donde las apuestas son altas. A medida que se acercan las fechas críticas, los mercados de predicción están sugiriendo una probabilidad del 16% de que no se produzca un recorte en las tasas de interés. Esta cifra ha suscitado múltiples interrogantes entre economistas, inversores y analistas. La economía mundial, después de enfrentar tiempos de gran turbulencia, parece estar mostrando algunos signos de recuperación moderada.

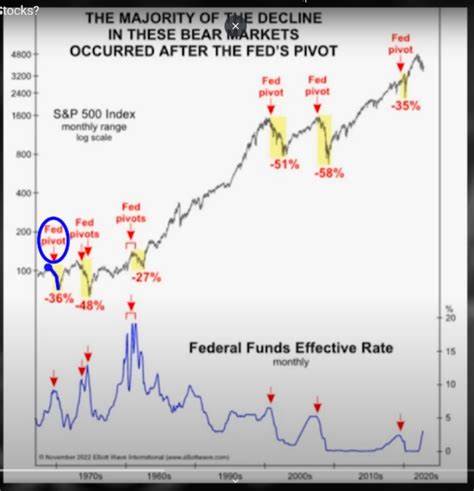

Sin embargo, la amenaza de una posible recesión sigue latente, lo que ha llevado a los bancos centrales a adoptar posturas más cautelosas. Estas instituciones, encargadas de mantener la estabilidad económica, deben equilibrar la necesidad de estimular el crecimiento con el riesgo de descontrolar la inflación. En este sentido, el papel de los mercados de predicción se vuelve crucial, ya que ofrecen una ventana a las expectativas del mercado sobre las acciones que podrían tomar estos bancos. Según los datos, la probabilidad del 16% de que no habrá recorte en las tasas de interés en noviembre sugiere que una parte significativa de los participantes en el mercado espera que la política monetaria se mantenga sin cambios en esta próxima reunión. Este es un reflejo de la resistencia que han demostrado algunos indicadores económicos frente a las presiones inflacionarias.

Muchos analistas consideran que esta situación podría ser indicativa de un cambio en la mentalidad del banco central, que podría priorizar la estabilidad frente a la agresividad en la política de tasas. El Banco Central, en su evaluación de la economía nacional, ha dejado claro que su objetivo es conseguir un equilibrio adecuado. Recientemente, varios miembros del comité de política monetaria han señalado que, aunque la inflación ha mostrado signos de desaceleración, sigue por encima de los niveles deseados. Además, otros factores como el empleo y los niveles de consumo también juegan un papel fundamental en la toma de decisiones. En este sentido, la posibilidad de mantener las tasas actuales se ofrece como una opción viable para continuar evaluando el impacto de las decisiones pasadas sobre la economía.

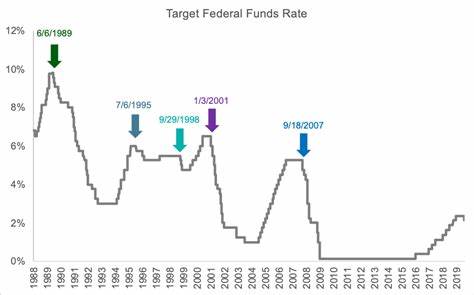

Desde el punto de vista de los inversores, la probabilidad de que no haya un recorte de tasas en noviembre plantea preguntas sobre la dirección futura del mercado. Si se decide no reducir las tasas, podría resultar en un fortalecimiento de la moneda local y en un cambio en las dinámicas de inversión. Muchos inversores podrían optar por estrategias más conservadoras en un entorno donde las tasas de interés se mantengan elevadas. Por otro lado, si se decide llevar a cabo un recorte, esto podría impulsar el crecimiento en ciertos sectores, especialmente aquellos que se benefician de un costo de financiación más bajo. Otro factor relevante en esta conversación es el contexto global.

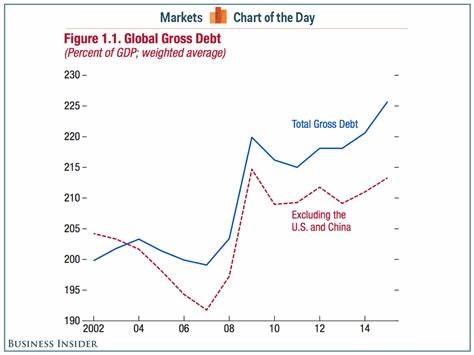

La economía mundial está conectada de manera intrínseca, y las decisiones que se toman en una parte del mundo pueden tener repercusiones en otras. Los rumores sobre posibles aumentos en las tasas de interés en otras economías importantes, como Estados Unidos, influyen directamente en las decisiones de los bancos centrales en América Latina y Europa. Por lo tanto, es crucial observar el panorama global al analizar las percepciones del mercado sobre las tasas de interés en casa. El análisis de los mercados de predicción también revela tensiones subyacentes en el entorno económico. La incertidumbre geopolítica, las fluctuaciones en el precio del petróleo y los cambios en la demanda global son factores que no pueden ser ignorados.

La situación en otros países, especialmente aquellos que son principales socios comerciales, también afecta la capacidad de los bancos centrales para manobrar. En este sentido, la posibilidad de no realizar un recorte de tasas podría interpretarse como una señal de que los bancos centrales se están preparando para un entorno más desafiante a nivel internacional. Los medios de comunicación han estado cubriendo extensamente el tema, y los economistas han presentado diversas opiniones sobre el significado de esta probabilidad del 16%. Algunos argumentan que la decisión de no recortar las tasas podría generar confianza en la estabilidad económica, mientras que otros prevén que esto podría limitar el crecimiento a corto plazo. Sin embargo, la verdad es que las decisiones de política monetaria son inherentemente complejas y multifacéticas, lo que hace que cualquier predicción sea especulativa en última instancia.

A medida que nos acercamos a la reunión de noviembre, es probable que veamos un aumento en la volatilidad del mercado. Los inversores tienden a reaccionar de manera exagerada a las noticias y rumores en un período tan crítico. Por ende, es fundamental estar atentos a los indicadores económicos que se publiquen en las semanas previas, ya que cualquier dato relevante podría influir en las expectativas del mercado. Desde los informes de empleo hasta los datos de inflación, todo cuenta en el contexto de la decisión del banco central. La participación en los mercados de predicción se ha vuelto un fenómeno fascinante, ya que combina la economía con la psicología del mercado.

Las personas no solo apuestan por un resultado particular, sino que también están intentando anticipar la conducta de otros participantes en el mercado. Este fenómeno comportamental puede influir en la manera en que los participantes perciben las decisiones del banco central, lo que a su vez puede reforzar o debilitar las expectativas de una política monetaria más laxa. En resumen, el hecho de que los mercados de predicción estén asignando una probabilidad del 16% a la posibilidad de no cortar las tasas de interés en noviembre es una cuestión que merece un análisis profundo. Esta cifra refleja las preocupaciones sobre la inflación, el crecimiento y la incertidumbre global. A medida que nos acercamos a la reunión del banco central, las apuestas están en marcha y el mundo económico estará observando de cerca.

Sin duda, será un mes crucial que podría definir la dirección futura de la política monetaria y, en última instancia, de la economía en su conjunto. Sin importar el resultado, es evidente que el juego de la política monetaria continúa, y los actores del mercado están listos para reaccionar. La única pregunta es: ¿cómo se desarrollará la próxima jugada?.