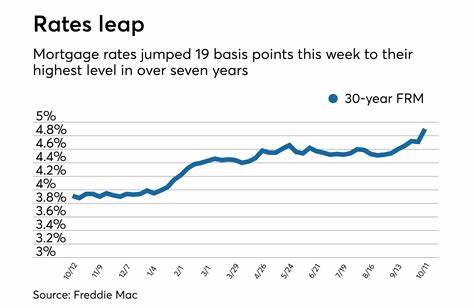

En mayo de 2025, el panorama hipotecario continúa marcado por un entorno de tasas de interés elevadas, lo que presenta un desafío constante para quienes desean comprar una vivienda o refinanciar su hipoteca. A pesar de un ligero aumento en las tasas frente a meses anteriores, la situación invita a centrar la atención en cómo maximizar el acceso a financiamiento con las mejores condiciones posibles, considerando tanto el comportamiento de las tasas como las mejores prácticas a la hora de solicitar un préstamo inmobiliario. Según datos recientes proporcionados por fuentes confiables como Zillow, las tasas hipotecarias promedio para préstamos a 30 años se sitúan alrededor del 6.70%, mientras que para préstamos a 15 años se mantienen en torno al 5.95%.

Estos indicadores revelan un ligero aumento en comparación con períodos anteriores, siendo estos niveles superiores a lo que los compradores y propietarios han experimentado en la última década. Esta tendencia obliga a quienes buscan financiamiento a desarrollar una estrategia bien fundamentada para evitar pagar más intereses de lo necesario y garantizar una negociación favorable. El entorno de tasas altas no es necesariamente un obstáculo insalvable, sino una oportunidad para entender cómo navegar en el mercado hipotecario actual. La primera recomendación clave es realizar una investigación amplia y exhaustiva del mercado. No basta con acudir a un solo prestamista o banco, sino que es fundamental obtener cartas de preaprobación de varias instituciones financieras, idealmente tres o cuatro, para poder comparar no solamente las tasas de interés sino también los costos asociados, como comisiones y seguros, que influyen en el costo total del préstamo, reflejado en la tasa anual equivalente o APR.

La comparación entre la tasa fija y la tasa variable también adquiere relevancia en este contexto. Mientras las hipotecas de tasa fija garantizan estabilidad en los pagos durante todo el plazo del crédito, las tasas variables o las llamadas hipotecas ajustables pueden tener un interés inicial menor, pero con el riesgo de incrementos posteriores según las condiciones económicas y la política monetaria. En 2025, algunos productos hipotecarios con tasa fija están comenzando a ofrecer condiciones tan competitivas que, en comparación, las hipotecas ajustables no necesariamente representan una opción más económica, sobre todo si los tipos de interés suben en el futuro próximo. Así, es imprescindible analizar cuidadosamente el perfil financiero personal, el plazo esperado de permanencia en la vivienda y la tolerancia al riesgo antes de optar por uno u otro producto. Otra consideración fundamental es el tipo de préstamo que se escoge.

Los préstamos convencionales pueden no ser la única opción; existen financiamientos especiales para militares, veteranos y ciertos segmentos de la población que pueden contar con tasas preferenciales o menores requisitos de entrada. Evaluar estas alternativas puede traducirse en ahorros significativos. Un aspecto crucial en la búsqueda de un buen acuerdo hipotecario es la preparación financiera previa. Los prestamistas otorgan mejores condiciones a quienes cuentan con un historial crediticio sólido, incluyendo una buena puntuación crediticia y un bajo nivel de endeudamiento en relación con sus ingresos. Asimismo, aportar un pago inicial considerable puede reducir considerablemente la tasa de interés ofrecida y disminuir el monto total que se pagará en intereses a lo largo de la vida del préstamo.

Por lo tanto, es recomendable que los interesados enfaticen en mejorar su salud financiera antes de solicitar una hipoteca o refinanciamiento. En cuanto al proceso de refinanciamiento, se debe tomar en cuenta que las tasas para este tipo de operaciones suelen ser un poco más altas que para las compras iniciales. Esto ocurre porque las entidades financieras evalúan diferentes riesgos y costos asociados a renovar un crédito. Sin embargo, el refinanciamiento puede ser una opción atractiva si permite reducir la tasa, acortar el plazo del préstamo, o incluso obtener liquidez adicional a través de un refinanciamiento con retiro de efectivo. La planificación y el análisis detallado del beneficio neto frente a los costos de cierre son esenciales para decidir si conviene o no proceder.

En relación con los costos de cierre, estos suelen representar entre el 2% y el 6% del monto total del préstamo y pueden incluir gastos notariales, avalúos, cargos por apertura y seguros. Es común que los prestamistas ofrezcan opciones de refinanciamiento sin costos de cierre, pero estas generalmente implican tasas de interés más altas o pago de puntos al inicio. Evaluar detenidamente estas opciones permitirá obtener una solución adaptada a las circunstancias particulares sin afectar la salud financiera. Es importante mencionar que, aunque las proyecciones indican que las tasas podrían experimentar una ligera disminución hacia finales de 2025, las expectativas no apuntan a una caída drástica. Esto implica que esperar un cambio significativo podría traducirse en desaprovechar oportunidades actuales, especialmente si la necesidad de compra o refinanciamiento es inmediata.

Por ende, la mejor estrategia es centrarse en optimizar las condiciones personales para obtener un préstamo más competitivo a pesar del escenario general. La utilización de herramientas digitales, como calculadoras hipotecarias, ayuda a visualizar el impacto de diferentes tasas y plazos sobre las cuotas mensuales y el costo total del crédito. Estos recursos permiten planificar de manera realista y evitar sorpresas al momento de la aprobación o durante la vigencia del préstamo. Finalmente, es recomendable mantenerse informado sobre las reuniones de la Reserva Federal y otras instituciones financieras que influyen en la política monetaria y las tasas de interés, ya que sus decisiones pueden afectar rápidamente las condiciones hipotecarias del mercado. Contar con asesoría profesional, como la de agentes inmobiliarios experimentados o asesores financieros, también puede marcar la diferencia al momento de tomar decisiones importantes.

En resumen, adquirir o refinanciar una vivienda en un entorno de tasas altas demanda una planificación cuidadosa y el uso de estrategias efectivas. La clave está en realizar una comparación minuciosa entre ofertas, mejorar el perfil financiero personal, valorar detenidamente los tipos de préstamo disponibles y utilizar todas las herramientas a disposición para tomar decisiones informadas. De esta manera, es posible conseguir condiciones adecuadas que permitan avanzar hacia la estabilidad y la realización de los sueños inmobiliarios incluso en un escenario desafiante.