El sistema Compra Ahora, Paga Después, conocido popularmente por sus siglas en inglés BNPL, ha revolucionado la forma en que los consumidores financian sus compras. Con la promesa de permitir a las personas adquirir productos y servicios de forma inmediata y pagar en plazos sin intereses, esta modalidad se ha convertido en un recurso accesible para millones de usuarios en todo el mundo. Sin embargo, recientes estudios indican que el uso de BNPL no está exento de dificultades, especialmente cuando hablamos de morosidad y un cambio en el tipo de productos adquiridos con estos créditos. Según un estudio realizado en 2025 por un reconocido sitio financiero, un alarmante 41% de los usuarios de préstamos BNPL reportaron haber pagado atrasos en el último año, lo que representa un aumento significativo respecto al 34% registrado apenas un año antes. Este crecimiento en los retrasos en los pagos plantea serias preocupaciones sobre la gestión financiera de muchos consumidores y la estabilidad general del mercado de estos préstamos.

Curiosamente, no solo son los sectores de ingresos bajos los que enfrentan dificultades para cumplir con los pagos. Datos muestran que aquellos con ingresos altos también están entre los grupos con más incidencia de pagos atrasados. Esto puede estar relacionado con un mayor acceso al crédito y, por ende, una exposición mayor a múltiples compromisos financieros simultáneos. Además, segmentos demográficos como hombres, jóvenes y padres con hijos pequeños presentan una mayor propensión a presentar retrasos en sus pagos BNPL. Un aspecto destacado del informe es que, a pesar del alto porcentaje de morosidad, la mayoría de los retrasos no superan una semana, lo cual indica que los usuarios suelen ponerse al día rápidamente, aunque la frecuencia con la que esto ocurre puede afectar sus finanzas personales y potencialmente su historial crediticio a futuro.

Otro hallazgo relevante es el incremento notable en la utilización de préstamos BNPL para la compra de alimentos y otros productos esenciales. Hoy, cerca del 25% de los usuarios recurren a esta modalidad para adquirir comestibles, un aumento considerable frente al 14% del año anterior. Este cambio refleja el impacto de la inflación y el aumento en los precios de la canasta familiar, llevando a las personas a utilizar créditos para cubrir necesidades básicas y no solo bienes de consumo discrecional o de lujo. La utilización de BNPL para alimentación es especialmente marcada en la generación más joven, conocida como Generación Z, donde un tercio de los usuarios confirma haber utilizado estos préstamos para comprar comida. Para ellos, esta práctica se ha convertido en una de las cuatro categorías principales de compras financiadas, junto con ropa, tecnología y decoración del hogar.

Además, el interés en usar BNPL para servicios relacionados con alimentos, como la entrega a domicilio o pedidos para llevar, está creciendo rápidamente. Alrededor de un 16% de los usuarios admiten haber financiado comidas de restaurantes o servicios de comida para llevar con BNPL. La alianza reciente entre Klarna, uno de los principales proveedores de BNPL, y DoorDash, popular plataforma de entrega de alimentos, es un claro indicativo de esta tendencia y del potencial crecimiento en esta área. Otro dato que preocupa es la creencia errónea generalizada de que los pagos puntuales realizados mediante BNPL ayudan a mejorar la puntuación crediticia. El 62% de los usuarios piensa que pagar a tiempo estos créditos tiene un impacto positivo en su historial crediticio, cuando en realidad, la mayoría de los sistemas de evaluación crediticia aún no consideran estos datos.

Solo un 13% sabe con certeza que estos pagos no influyen en su score, mientras que el resto permanece indeciso. Esta percepción equivocada puede motivar a algunos usuarios a endeudarse sin entender las consecuencias reales ni las limitaciones del sistema. Otra característica preocupante del comportamiento de los usuarios es la acumulación simultánea de múltiples préstamos BNPL. Cerca del 23% de ellos han tenido al menos tres préstamos activos al mismo tiempo, con mayores tasas en grupos jóvenes y de ingresos altos. Este patrón aumenta el riesgo de dificultades para manejar las obligaciones financieras, generando un panorama donde el usuario debe coordinar varios pagos quincenales generalmente vinculados a cuentas corrientes, lo cual puede conducir a sobregiros y más morosidad.

El análisis revela que muchos consumidores ven los préstamos BNPL como un puente financiero para llegar a fin de mes, especialmente para cubrir gastos inmediatos antes de recibir su próximo sueldo. Esta percepción aumenta año tras año, con un 33% de usuarios que admite utilizarlo bajo esta premisa, lo que puede indicar una tendencia hacia el endeudamiento recurrente y una dependencia de soluciones de crédito rápidas para gastos cotidianos. En cuanto al perfil de los usuarios, el estudio confirma que los hombres tienen una mayor probabilidad de utilizar BNPL que las mujeres (53% frente a 46%), y que la adopción es inversamente proporcional a la edad. La Generación Z lidera con un 64% de penetración, mientras que entre los baby boomers la cifra apenas alcanza el 29%. Estas diferencias subrayan cómo las nuevas generaciones están más integradas a las innovaciones financieras digitales, pero también más expuestas a sus riesgos si no cuentan con educación financiera adecuada.

El volumen promedio de las transacciones en BNPL reportado en 2022 fue de aproximadamente 142 dólares, lo que refleja que estos préstamos permiten realizar compras significativas. No obstante, el hecho de que un gran número de usuarios combine varios préstamos simultáneamente eleva la exposición total al riesgo y puede dificultar la capacidad de los consumidores para realizar los pagos en tiempo y forma. La percepción y experiencia con BNPL también refleja una dosis significativa de arrepentimiento. Casi la mitad de los usuarios ha lamentado al menos una compra financiada mediante BNPL, fenómeno que afecta más a generaciones jóvenes y usuarios con mayores ingresos. La facilidad para acceder a este tipo de crédito y el estímulo al consumo rápido sin una reflexión previa son factores comunes que contribuyen a este sentimiento de arrepentimiento.

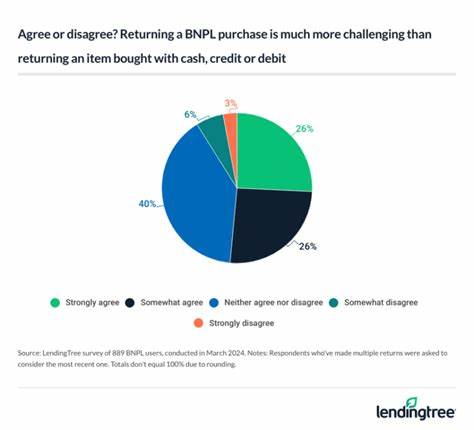

En cuanto a recomendaciones para minimizar estos riesgos, los expertos sugieren que los usuarios limiten la cantidad de préstamos activos simultáneamente, evalúen cuidadosamente sus capacidades de pago antes de adquirir un crédito BNPL, y consideren otras formas de financiamiento en caso de que anticipen dificultades para devolver el dinero. Es indispensable también informarse sobre las condiciones de cada uno de los proveedores BNPL, ya que las políticas de devolución y cargos pueden variar y complicar la gestión financiera. En conclusión, aunque el sistema Compra Ahora, Paga Después ha facilitado el acceso a bienes y servicios para muchos consumidores, los recientes datos reflejan que su uso viene acompañado de desafíos importantes. El crecimiento en los pagos atrasados, el cambio hacia la financiación de necesidades básicas como alimentos, la acumulación de múltiples préstamos y la falsa percepción sobre beneficios crediticios son señales claras de que se requiere una mayor educación financiera y regulación para proteger a los usuarios y mejorar la transparencia del mercado. La evolución del BNPL en los próximos años dependerá tanto de la capacidad de los consumidores para administrar su financiamiento con responsabilidad como de la adaptación de los proveedores y autoridades para crear un entorno más seguro y equilibrado.

El crecimiento y la popularidad de esta modalidad financiera son innegables, pero su desarrollo sostenible pasa por reconocer y mitigar los riesgos que hoy afloran con fuerza.