La adquisición de una vivienda, tradicionalmente símbolo de estabilidad financiera y progreso personal, se ha convertido en una meta cada vez más inalcanzable para muchos hogares estadounidenses. Según el reporte más reciente de Realtor.com, el ingreso necesario para comprar una vivienda en Estados Unidos ha aumentado un 70 % desde la primavera de 2019, una subida que no solo refleja el encarecimiento de las casas, sino también el impacto de las tasas de interés hipotecarias en alza. Esta doble presión, la de precios astronómicos y de cuotas mensuales más elevadas, ha colocado el mercado residencial fuera del alcance de un gran porcentaje de la población, especialmente de la clase media. Para contextualizar esta situación, es imprescindible observar los datos que acompañan este fenómeno.

En abril de 2025, el precio nacional medio de las viviendas listadas se situó en 431,250 dólares, cifra que ha crecido considerablemente en los últimos años. En consecuencia, el ingreso anual requerido para acceder a este nivel de mercado, considerando una hipoteca a 30 años y un pago inicial del 20 %, ronda los 114,000 dólares. Esto supone una demanda sustancialmente mayor si se compara con el ingreso promedio de los hogares estadounidenses, que fue de poco más de 80,600 dólares en 2023, según el Censo de Estados Unidos. Una interpretación clara de estos números revela que para cumplir con los estándares prudentes de gasto (destinar alrededor del 30 % de los ingresos brutos a costos relacionados con la vivienda), un comprador necesitaría ganar cerca de 9,500 dólares al mes antes de impuestos. Este requisito económico excluye a una porción considerable de trabajadores, siendo una barrera pesada no solo para los jóvenes profesionales, sino también para familias que aspiraban a consolidarse en la propiedad inmobiliaria.

El panorama nacional además presenta fuertes disparidades regionales, donde el impacto del alza en ingresos necesarios varía drásticamente entre ciudades y estados. Lugares que tradicionalmente se han considerado accesibles economicamente, ahora experimentan incrementos desproporcionados en el costo de hacerse con un hogar. Memphis, Tennessee, por ejemplo, ha registrado la mayor subida, con una demanda salarial que ha crecido un 94.8 % desde 2019. Aquí, un salario anual de 91,300 dólares es ahora el mínimo para adquirir una vivienda cuyo precio medio es de 345,495 dólares.

En el noreste, Providence, Rhode Island, destaca con un aumento del 93 % en los ingresos requeridos, reflejando un promedio de vivienda en 584,900 dólares y una necesidad de salario anual de 154,615 dólares para los potenciales compradores. Por su parte, Las Vegas también evidencia un repunte notable del 86.5 %, estableciendo la barrera de ingreso en unos 125,654 dólares para casas cuyo coste promedio es de 475,000 dólares. Este fenómeno se vincula estrechamente con una serie de factores económicos, entre ellos la política monetaria que influye en las tasas hipotecarias. En los últimos años, el endurecimiento de las condiciones crediticias y el aumento de la tasa de interés han provocado que las cuotas mensuales por préstamos sean significativamente más altas, encareciendo el acceso a la compra.

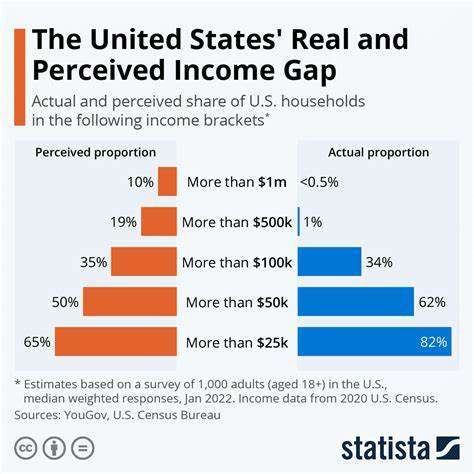

Este encarecimiento se suma a la explosión de precios inmobiliarios, estimulada por la escasez de oferta, la inflación en costos de materiales y mano de obra, y la demanda sostenida en ciertas regiones metropolitanas. El problema se agrava también porque el aumento salarial general de los trabajadores no ha seguido el ritmo acelerado de la inflación ni del costo de la vivienda. La brecha entre los ingresos promedio y lo que realmente se necesita para optar a una hipoteca se amplía continuamente, dejando sin opciones viables a muchos, quienes se ven obligados a permanecer en el mercado de alquiler o a retrasar indefinidamente la compra de su primera casa. Además, los efectos sociales y económicos de esta tendencia son amplios. La dificultad para acceder a la propiedad impacta en la movilidad social y en la acumulación de patrimonio familiar, elementos clave para el bienestar económico a largo plazo.

La vivienda, además, es un pilar fundamental en la planificación financiera y en la estabilidad emocional y comunitaria de las personas. La ralentización o estancamiento del crecimiento en el ingreso requerido a nivel nacional señala una posible estabilización del mercado, aunque en niveles mucho más elevados que antes de la pandemia. Para los expertos en economía inmobiliaria es un indicio de que, aunque los precios puedan no continuar subiendo al ritmo de años anteriores, el acceso a la vivienda seguirá siendo un reto considerable para una gran parte de la población. Frente a este escenario, la respuesta política y social es necesaria y urgente. Programas gubernamentales que promuevan la construcción de viviendas asequibles, políticas que regulen las tasas hipotecarias y la oferta de financiamiento, así como medidas para incentivar el incremento de ingresos en sectores vulnerables, son aspectos cruciales para intentar revertir o al menos mitigar el impacto de esta crisis inmobiliaria.

De igual manera, el mercado privado y las innovaciones tecnológicas también juegan un papel importante en buscar soluciones creativas que faciliten la compra de vivienda. Desde esquemas de microinversión hasta la construcción modular y prefabricada, el sector está explorando alternativas para ofrecer más opciones y precios más accesibles. La situación actual refleja un cambio estructural en el mercado inmobiliario de Estados Unidos. El sueño americano tradicional de ser propietario de una vivienda se enfrenta a un nuevo paradigma donde el acceso dependerá cada vez más de fuerzas económicas complejas y políticas públicas efectivas. Para los hogares promedio, adaptarse a esta nueva realidad implica repensar sus estrategias financieras y explorar diferentes mecanismos para alcanzar esa meta tan deseada.

En conclusión, el aumento del 70 % en el ingreso requerido para comprar una casa en apenas unos años es un claro síntoma de una crisis habitacional que combina múltiples factores adversos. Si no se toman medidas integradas y decididas, la brecha entre la necesidad de vivienda y la posibilidad real de conseguirla se seguirá ampliando, afectando la calidad de vida y la estabilidad financiera de millones de estadounidenses.