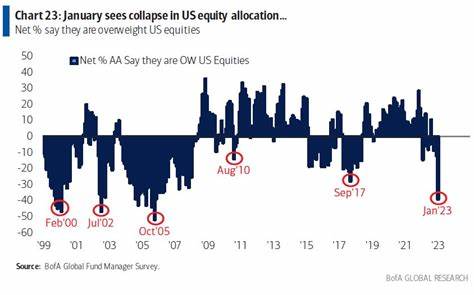

En el contexto financiero global actual, uno de los fenómenos más destacados es la significativa reducción de la exposición de los gestores de fondos al dólar estadounidense, una posición que no se observaba desde 2006. Según la encuesta de gestores de fondos de Bank of America (BofA), esta disminución histórica en el peso del dólar se explica por múltiples factores, entre ellos las políticas comerciales impredecibles de Estados Unidos bajo la administración de Donald Trump, además de la evolución de las relaciones internacionales, particularmente entre las dos mayores economías del mundo: Estados Unidos y China. Durante mayo de 2025, la encuesta realizada a 208 gestores que administran activos por un valor de 522 mil millones de dólares reveló una underweight (subponderación) en el dólar estadounidense claramente destacada. En términos simples, esto significa que los gestores mantienen una menor proporción de activos expuestos al dólar en comparación con sus niveles promedio históricos o frente a otros activos, lo que refleja una menor confianza en la fortaleza a corto y medio plazo de la moneda estadounidense. Una de las razones centrales de esta tendencia reside en la incertidumbre generada por la política comercial y las tensiones arancelarias impuestos durante el mandato del expresidente Trump.

Estas políticas caóticas y, en muchas ocasiones, imprevisibles, minaron la confianza de los inversores extranjeros en los activos vinculados a Estados Unidos, afectando la percepción de riesgo y el atractivo del dólar como refugio seguro. Sin embargo, un punto de inflexión en este escenario fue el acuerdo temporal alcanzado para una tregua comercial de 90 días entre Estados Unidos y China tras negociaciones en Ginebra. Aunque esta tregua redujo las tarifas recíprocas y mitigó el riesgo inminente de un deterioro más profundo en la economía global, el sentimiento inversor seguía mostrando cierta cautela. La encuesta de BofA destaca que la mayoría de las respuestas fueron recogidas antes de este acuerdo, por lo que el efecto positivo de esta tregua aún no se había reflejado completamente en las carteras de los fondos. Cabe señalar además que, en paralelo al bajo interés por el dólar, los gestores han reducido sus niveles de liquidez, pasando del 4.

8 % al 4.5 %, lo que tradicionalmente indica un aumento de confianza en los mercados. Sin embargo, la persistente desconfianza en el billete verde deriva en que el dinero se prefiera desplazar hacia otras monedas o activos, buscando menores riesgos o mejores rentabilidades en un escenario mundial todavía marcado por la incertidumbre. La percepción sobre el futuro económico también presenta matices importantes. Aunque un 25 % de los encuestados anticipa un aterrizaje brusco para la economía, cifra que ha disminuido respecto al 50 % registrado en abril, la gran mayoría, el 61 %, considera ahora un aterrizaje suave como el escenario más probable.

Este concepto implica una desaceleración gradual sin que se desencadene una recesión, lo que abre oportunidades para ciertos activos pero mantiene la cautela en las posiciones vinculadas al dólar estadounidense. Este bajo posicionamiento en el dólar también puede interpretarse en el marco de una búsqueda activa de diversificación ante posibles riesgos cambiarios y geopolíticos. Las tensiones comerciales y la evolución de la pandemia, entre otros factores, impulsan a los fondos a explorar mercados emergentes, activos alternativos y otras divisas que puedan ofrecer mayor estabilidad o crecimiento a medio plazo. El contexto actual también está marcado por la volatilidad en los mercados bursátiles globales. En las semanas previas, las principales bolsas han mostrado movimientos mixtos, mientras que la volatilidad en la curva de rendimiento de los bonos y los índices de referencia, como el VIX, han influido en las estrategias de asignación de activos.

La búsqueda de refugio ha estado más diversificada, con el oro y ciertos activos digitales ganando atención, aunque sin desplazar completamente la importancia del dólar en los portafolios mundiales. En cuanto a las implicancias para los mercados globales, una reducción significativa en la demanda de dólares puede presionar a la baja el valor del billete verde, potenciando por otro lado la fortaleza de otras monedas principales. Esto puede afectar los flujos comerciales y financieros, especialmente para países que dependen de préstamos o transacciones denominadas en dólares. Además, podría influir en la política monetaria de la Reserva Federal, que debe equilibrar factores internos con las condiciones internacionales para evitar desequilibrios cambiarios o inflación importada. Para los inversores y gestores, esta nueva realidad obliga a un replanteamiento estratégico donde la flexibilidad y la diversificación resultan claves para afrontar la incertidumbre.

La menor inclinación hacia el dólar no implica necesariamente un abandono total sino un ajuste basado en la evaluación continua de riesgos y oportunidades, incluido el monitoreo de las relaciones diplomáticas y las decisiones de política económica que puedan alterar el panorama. El posicionamiento actual de los gestores refleja una fotografía detallada del clima económico mundial: marcado por la cautela, una mayor sensibilidad a las políticas comerciales, y una lectura cuidadosa del crecimiento global. En definitiva, la caída histórica en la exposición al dólar estadounidense es a la vez síntoma y generadora de cambios en las dinámicas de inversión, con repercusiones que se extenderán en el mediano plazo. En conclusión, la gestión de fondos se encuentra en un punto crucial donde la tradicional fortaleza del dólar estadounidense es evaluada bajo nuevas lentes. La encuesta de Bank of America muestra que, a pesar de ciertos avances en las negociaciones comerciales, las dudas persisten y llevan a los gestores a reducir su apuesta por la moneda.

Este fenómeno debe ser analizado no solo desde un punto de vista financiero, sino también considerando los factores geopolíticos y económicos que configuran el escenario global. La evolución futura dependerá, en gran medida, de la capacidad de los países para mantener la estabilidad y de cómo los gestores adapten sus estrategias a un mundo cada vez más complejo e interconectado.