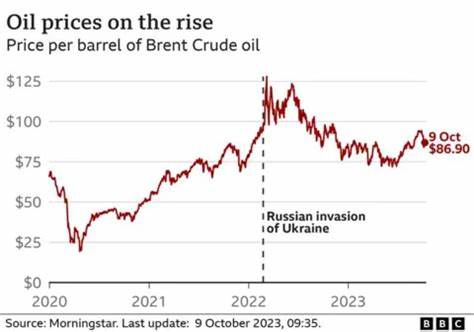

El mercado del petróleo experimentó un notable incremento en sus precios, creciendo cerca de un tres por ciento, gracias a las esperanzas de un progreso significativo en las negociaciones comerciales entre Estados Unidos y China. Estos dos países, que representan las mayores economías y consumidores de petróleo a nivel mundial, mantienen una relación comercial clave cuya dinámica impacta directamente en la demanda y los precios del crudo. El Brent, uno de los principales referentes internacionales en materia de crudo, cerró con un aumento de 2.8% situándose en los 62.84 dólares por barril.

Por su parte, el West Texas Intermediate, representativo en Estados Unidos, se elevó un 3.2% alcanzando los 59.91 dólares por barril. Este aumento refleja no solo una respuesta inmediata a las noticias relacionadas con las negociaciones, sino también un posicionamiento del mercado ante posibles mejoras en la demanda global. A finales del mes de abril, el Secretario del Tesoro estadounidense, Scott Bessent, anunció que sostendría un encuentro con el máximo representante económico de China en Suiza, programado para el 10 de mayo.

Estas negociaciones apuntan a aliviar la prolongada disputa comercial que ha generado incertidumbre económica y volatilidad en los mercados mundiales. La posibilidad de alcanzar un acuerdo ha sido vista con optimismo por analistas financieros y expertos en energía, quienes consideran que una resolución podría incrementar la demanda de petróleo al dinamizar las cadenas comerciales y la actividad económica. Hasta ahora, la guerra comercial ha tenido efectos significativos sobre el consumo de petróleo, ya que la ralentización en la actividad manufacturera y comercial ha reducido la necesidad de combustible en diferentes sectores, desde la industria pesada hasta el transporte. De ahí que la expectativa de un acuerdo se traduzca en un factor que impulsa al alza los precios del crudo. Sin embargo, expertos en el sector advirtieron que la volatilidad generada por los aranceles y contraaranceles aún no ha desaparecido.

Mientras el mercado parece adoptar una nueva “prima tarifaria” que reemplaza la prima de riesgo global tradicional, sigue siendo vulnerable a los anuncios e informaciones derivadas de las políticas comerciales, principalmente las emitidas por la administración estadounidense. En paralelo a las negociaciones entre EE.UU. y China, surgieron noticias sobre un avance en las conversaciones comerciales entre EE.UU.

y Reino Unido. A pesar de que se mantiene un arancel del 10% sobre algunas importaciones británicas, se logró un acuerdo en el que el Reino Unido accede a reducir sus propios aranceles desde un 5.1% al 1.8%, facilitando un mayor acceso al mercado estadounidense. Aunque menor en comparación con el impacto de las negociaciones con China, esta noticia contribuyó a un ambiente general más positivo en los mercados.

La oferta también juega un papel fundamental en la determinación de los precios del petróleo. La Organización de Países Exportadores de Petróleo y sus aliados, conocidos colectivamente como OPEC+, planean un aumento en la producción de crudo para las próximas semanas, lo que podría generar presiones a la baja en los precios. Pese a la intención oficial de incrementar la oferta, un sondeo realizado en abril evidenció una ligera disminución en la producción de algunos países miembros, como Venezuela, Irak y Libia, debido a desafíos geopolíticos y sanciones internacionales. La situación en Venezuela, por ejemplo, sigue siendo compleja, ya que los esfuerzos de Estados Unidos por restringir sus exportaciones de petróleo han limitado su capacidad de producción y exportación. Esto, a su vez, reduce la oferta mundial y sostiene los precios del petróleo a niveles más altos de los esperados.

Otro factor que influye en la dinámica actual del mercado son las sanciones estadounidenses contra ciertas refinerías chinas que compraban petróleo iraní. Esta presión ha provocado una serie de complicaciones en la cadena de suministro de crudo, obligando a estas refinerías a realizar ventas bajo diferentes denominaciones para evitar los embargos. La situación demuestra la complejidad de los equilibrios internacionales que afectan la producción, comercialización y distribución del petróleo. Los análisis de la consultora Citi Research ofrecen un panorama ambivalente: recortan su previsión de precios para el Brent a corto plazo hasta los 55 dólares por barril, frente a su estimación anterior de 60 dólares, reflejando incertidumbres y riesgos presentes en el mercado. Sin embargo, mantienen un pronóstico a largo plazo en niveles de 60 dólares por barril para el año en curso, considerando factores estructurales en la oferta y demanda.

Por otro lado, un posible acuerdo nuclear entre Estados Unidos e Irán es un elemento clave que podría reconfigurar la oferta global. Si se concretara, se esperaría un aumento de la producción iraní que podría impulsar una caída significativa en los precios del Brent, situándolos cerca de los 50 dólares por barril. En caso contrario, la continuidad de las sanciones y restricciones mantendría la presión al alza, con precios que podrían superar los 70 dólares. En el contexto global, estos movimientos en el precio del petróleo tienen repercusiones amplias, pues el crudo sigue siendo un recurso esencial para la economía mundial. Los cambios en su cotización afectan desde los costos de producción y transporte hasta los precios finales de productos y servicios.

Además, los países productores dependen en gran medida de los ingresos derivados de la exportación de petróleo, por lo que cualquier variación sustancial influye en sus políticas fiscales y económicas. La relación entre EE.UU. y China, más allá de la dimensión comercial, se ha convertido en un factor estratégico determinante para el futuro del mercado energético. El grado en que logren superar sus diferencias y establecer un marco de colaboración tendrá un impacto directo en la estabilidad y crecimiento tanto en el consumo de petróleo como en los mercados financieros relacionados.

Asimismo, la dinámica entre productores y consumidores continuará siendo compleja. Los ajustes en la oferta de OPEC+, las políticas sancionadoras, la evolución de la demanda y las tensiones geopolíticas seguirán condicionando la volatilidad y dirección de los precios. En resumen, el aumento del precio del petróleo en respuesta a las esperanzas de un avance negociador entre Estados Unidos y China es reflejo de un mercado muy sensible a factores macroeconómicos y políticos. Aunque las perspectivas son optimistas, la cautela se mantiene elevada debido a los riesgos inherentes asociados a las políticas comerciales, sanciones internacionales y decisiones de los grandes productores. De cara al futuro, será fundamental vigilar las declaraciones oficiales, el progreso de las negociaciones y los datos de producción y consumo para anticipar las tendencias en el mercado petrolero.

Para inversionistas, productores y consumidores, comprender estos factores es clave para tomar decisiones informadas en un entorno global que continúa siendo incierto pero lleno de oportunidades.