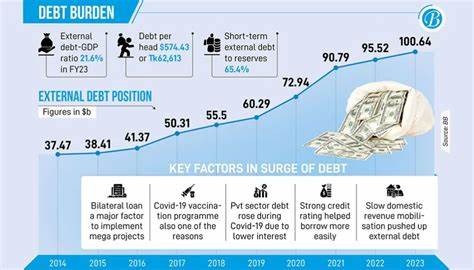

La represión financiera ha resurgido como un tema candente en la discusión económica global, marcado por los altos niveles de deuda pública y privada que azotan a muchas economías avanzadas. En un mundo donde la deuda alcanza niveles récord, los gobiernos buscan desesperadamente estrategias para reducirla, lo que ha llevado a la implementación de políticas que, en muchos casos, desvirtúan el funcionamiento de los mercados financieros. Este fenómeno, conocido como "revisión de la represión financiera", no solo impacta a los responsables de la política económica, sino que también tiene repercusiones significativas para los ciudadanos comunes. Durante las últimas décadas, las naciones han utilizado diversas estrategias para ajustar sus niveles de deuda en relación con el Producto Interno Bruto (PIB). Entre los métodos más conocidos se encuentran el crecimiento económico, ajustes fiscales sustanciales y, en ocasiones, la reestructuración o el incumplimiento de la deuda.

Sin embargo, uno de los instrumentos más discretos, pero que ha demostrado ser efectivo, es la represión financiera. La represión financiera implica medidas gubernamentales que dirigen los flujos de capital hacia los coffers estatales, a menudo a tasas de interés que son inferiores a las del mercado. Este enfoque se traduce en una serie de políticas, como el control de tasas de interés, la regulación de los movimientos de capital y el fomento de conexiones más estrechas entre el gobierno y el sistema bancario. Durante el periodo de posguerra, específicamente en las décadas posteriores a la Segunda Guerra Mundial, estas estrategias jugaron un papel fundamental en la disminución de las ratios de deuda, y se están volviendo cada vez más relevantes en la conversación económica contemporánea. En la búsqueda de un alivio a la presión de la deuda, los gobiernos están adoptando medidas que les permiten acceder a financiación a un costo más bajo, lo que en la práctica se asemeja a un impuesto sobre los ahorradores.

Esta "taxación de la represión financiera" puede aparecer menos visible que los impuestos tradicionales, lo que lo hace más políticamente conveniente. Los recortes de gastos y las subidas de impuestos suelen ser impopulares, mientras que las políticas de represión financiera pueden implementarse con más facilidad bajo la justificación de la estabilidad económica. Un punto clave en este debate es cómo estas estrategias no están limitadas a un solo grupo de naciones. Los países emergentes también han comenzado a aplicar una serie de regulaciones para controlar las inflaciones excesivas y las influencias externas, llevando a una especie de alineación entre las políticas de las economías avanzadas y las emergentes. Esto crea un "sesgo local" en la financiación, en la que los países buscan capturar sus propios flujos de capital y preservar sus mercados internos de posibles shocks externos.

Un evidente efecto de la represión financiera es la creación de un ambiente en el que las tasas de interés nominales se mantienen artificialmente bajas, lo que a su vez reduce el costo del servicio de la deuda para los gobiernos. Sin embargo, cuando esto se combina con tasas de inflación que superan las tasas de interés, los resultados son perjudiciales para los ahorradores. En este sentido, las tasas de interés reales se vuelven negativas, generando un efecto que erosiona el valor real de los ahorros y, de manera indirecta, redistribuyendo riqueza desde los acreedores hacia los deudores, que en muchos casos son los propios gobiernos. Los bancos centrales han desempeñado un papel significativo en la dinámica de la represión financiera. A raíz de la crisis financiera global, muchos adoptaron políticas de expansión monetaria, llevando a la compra masiva de deuda pública.

Esta inyección de liquidez ha mantenido bajas las tasas de interés, pero también ha generado preocupaciones sobre la sostenibilidad de estas políticas en el largo plazo y su impacto en la relación entre deuda y PIB. Una práctica destacada en este marco es el uso de bancos, fondos de pensiones y otras instituciones financieras como compradores cautivos de deuda pública. En varios países, incluyendo el Reino Unido y Japón, los gobiernos han implementado políticas que requieren a estas instituciones mantener una proporción mayor de activos en forma de deuda soberana, lo que reduce la oferta de capital para otras áreas de la economía. Este movimiento busca garantizar que, en tiempos de crisis, el financiamiento gubernamental esté asegurado, pero también limita las elecciones disponibles para los inversores, ya que se ven obligados a aceptar rendimientos bajos. Además, los recientes desarrollos en la regulación bancaria, como las normas de Basilea III, favorecen mantener deuda pública en las carteras de los bancos, lo que refuerza aún más la relación entre el estado y el sistema financiero.

Estos marcos regulatorios, que están diseñados para fortalecer la salud del sistema financiero en general, a menudo tienen el efecto secundario de crear un ciclo de dependencia de la deuda pública mediante tasas de interés que no reflejan necesariamente las condiciones de mercado. Mientras todo esto sucedía, la influencia de la deuda pública ha ido en aumento, planteando desafíos constantes para los responsables de la formulación de políticas. Se estima que el impacto de la represión financiera ha permitido a muchos gobiernos reducir sus niveles de deuda de manera significativa en las décadas posteriores a la Segunda Guerra Mundial. En la actualidad, este escenario vuelve a ser relevante, con las deudas alcanzando proporciones históricas en muchas economías avanzadas. Sin embargo, existen riesgos asociados a la represión financiera.

La utilización prolongada de estas medidas puede tener efectos negativos sobre la confianza de los inversores, desencadenar burbujas de activos y generar un clima de incertidumbre económica. Si los inversores perciben que los mercados están manipulados, pueden optar por sacar su capital, lo que provocaría inestabilidad en los mercados financieros y restricciones al crecimiento económico. La represión financiera posiblemente no desaparezca en el corto plazo; más bien, parece haber llegado para quedarse. A medida que los gobiernos continúan lidiando con sus deudas masivas, las soluciones más audaces y menos visibles tienen más probabilidades de ser adoptadas. Sin embargo, es esencial que se realicen análisis y debates más amplios sobre los efectos que estas políticas pueden tener sobre la economía en su conjunto y sobre los ciudadanos que se ven afectados por medidas que, aunque necesarias, pueden ser injustas y crear desequilibrios en la economía.

Con un futuro incierto, los esfuerzos por manejar la deuda angustiante en economías avanzadas y emergentes seguirán ocupando un lugar destacado en la agenda política y económica mundial. La represión financiera, aunque útil en algunos aspectos, es un arma de doble filo que podría tener repercusiones duraderas en la estructura económica global. El desafío será encontrar un equilibrio entre la necesidad de reducir la deuda y el mantenimiento de un entorno económico saludable que fomente la inversión, la transparencia y la equidad para todos.