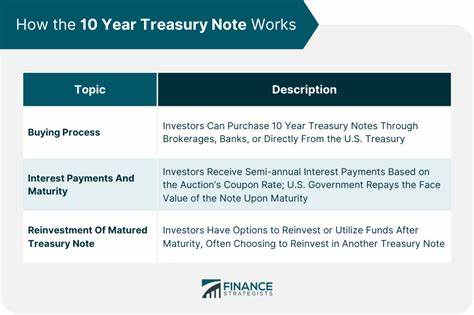

El mercado hipotecario está atravesando un periodo de incertidumbre y transición, lo que lleva a muchos propietarios a preguntarse si ahora es un buen momento para refinanciar su hipoteca. Refinanciar puede ofrecer beneficios significativos, pero también implica costos y riesgos que deben ser cuidadosamente evaluados. Entender el contexto económico actual y cómo las decisiones del Banco Central afectan las tasas de interés es crucial para tomar una decisión informada. En 2025, el Banco Central ha mantenido las tasas de interés sin cambios en múltiples ocasiones, reflejando una postura cautelosa frente a la incertidumbre económica que genera la combinación de factores como tarifas comerciales, riesgos inflacionarios y cambios en el empleo público. Este escenario impacta directamente las tasas hipotecarias, que suelen estar influenciadas por los rendimientos de los bonos del Tesoro a 10 años.

Aunque la relación no es exacta, las tendencias en estos bonos suelen anticipar movimientos en las tasas hipotecarias. Las tasas hipotecarias para préstamos a 30 años parecen estabilizarse en un rango del 6% al 7%, niveles que, si bien no son los más bajos registrados históricamente, se mantienen dentro de parámetros razonables en comparación con promedios de décadas anteriores. De hecho, tasas cercanas al 7% no son inusuales si se observa el comportamiento histórico desde comienzos de los años 70, ofreciendo un contexto importante para quienes analizan si cambiar su hipoteca a una tasa menor o no. Antes, la regla general para considerar la refinanciación recomendaba buscar una reducción de al menos dos puntos porcentuales en la tasa para que el cambio fuera rentable. Sin embargo, con tasas ya más bajas en épocas pasadas y la estrechez entre las tasas del mercado actual, esta regla se ha flexibilizado, y actualmente muchos expertos sugieren que incluso una reducción de medio punto, o un cuarto de punto, puede justificar una refinanciación, siempre y cuando el análisis financiero personal así lo respalde.

Para responder a la pregunta de si es buen momento para refinanciar, es imprescindible realizar un análisis detallado de la situación particular. Esto comienza por conocer con exactitud la tasa actual de tu préstamo hipotecario, el monto total del préstamo, tu puntaje de crédito y el plazo que queda por pagar. También es fundamental discernir si se busca una refinanciación simple para reducir las cuotas mensuales o una refinanciación con retiro de efectivo (cash-out) para obtener liquidez aprovechando la plusvalía acumulada en la propiedad. La duración del nuevo préstamo también juega un papel importante en la decisión. Optar por un plazo igual o menor al que resta de la hipoteca original suele ser lo más recomendable para evitar pagar más intereses a largo plazo.

Extender el plazo puede dejar cuotas más bajas de forma inmediata, pero suele significar un incremento significativo en el costo total de la deuda, algo que debe ponderarse cuidadosamente. Otro elemento clave son los costos de cierre y las comisiones que implica la refinanciación. Estos gastos pueden representar entre el 2% y el 6% del monto total del préstamo, y es fundamental calcular cuántos meses o años se tardará en recuperar la inversión inicial con los ahorros mensuales obtenidos gracias a la reducción de la tasa de interés. Esta cifra, conocida como punto de equilibrio, es la que determina la viabilidad de la refinanciación: si esperas permanecer en la vivienda más tiempo que ese punto, entonces podría valer la pena el proceso. En el contexto actual, además del beneficio económico directo que puede significar una tasa de interés más baja, muchos propietarios están aprovechando su creciente patrimonio inmobiliario para realizar refinanciamientos con retiro de efectivo.

El valor agregado de la vivienda, que alcanza niveles récord, permite acceder a fondos para realizar mejoras en el hogar, consolidar deudas con tasas aún más elevadas o financiar otros proyectos personales. No obstante, también hay que considerar que refinanciar no es siempre la mejor opción para todos. Si la intención es extender el plazo de la deuda para reducir el pago mensual, se debe estar consciente del costo a largo plazo que esto implica. Además, alternativas como hipotecas sin costos de cierre pueden parecer atractivas, pero suelen incluir tasas ligeramente más altas o condiciones menos favorables, por lo que conviene evaluar todas las opciones disponibles. En definitiva, decidir refinanciar tu hipoteca en este momento requiere evaluar factores personales y del mercado.

Si bien las tasas no están tan bajas como en años recientes, la estabilidad actual puede brindar oportunidades para quienes tengan préstamos con tasas superiores al 6.75% o más, un segmento importante del mercado hipotecario que podría beneficiarse notablemente de una reducción en su carga financiera. En resumen, la refinanciación puede ser una estrategia financiera poderosa para mejorar tus finanzas personales, siempre y cuando se realice con un análisis cuidadoso y una planificación adecuada. Consultar con expertos financieros, comparar ofertas de diferentes prestamistas y calcular el punto de equilibrio son pasos imprescindibles para asegurar que esta decisión resulte en beneficios reales y sostenibles. Mantenerse informado sobre las decisiones del Banco Central y los cambios en las tasas hipotecarias durante el año es igualmente esencial, pues el mercado puede ofrecer nuevas oportunidades si las circunstancias económicas cambian.

Si estás considerando refinanciar, evalúa tu situación con detenimiento, utiliza las herramientas disponibles y recuerda que una decisión informada es el mejor camino hacia la optimización de tu inversión inmobiliaria.