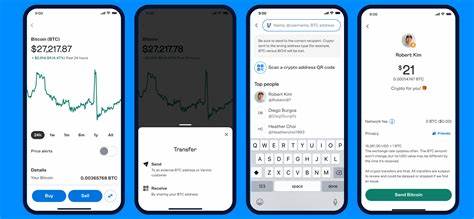

En el dinámico y frecuentemente volátil mundo de las criptomonedas, la firma estadounidense Fidelity Digital Assets ha proporcionado un análisis importante sobre las perspectivas de dos de los mayores activos digitales: Bitcoin (BTC) y Ethereum (ETH), para el segundo trimestre de 2025. Este informe representa un punto de referencia vital para inversores e interesados, ya que aborda aspectos técnicos, fundamentales y macroeconómicos que influirán en el comportamiento de estos activos en el corto, mediano y largo plazo. Bitcoin, la criptomoneda pionera y más consolidada, ha experimentado una importante consolidación tras alcanzar un máximo histórico en diciembre de 2024. A pesar de haber descendido más del 20% desde aquel récord, mantuvo fundamentales sólidos sobre la cadena que respaldan su resiliencia y potencial de recuperación y crecimiento. Por otro lado, Ethereum, con un descenso más pronunciado que alcanzó el 45% en el primer trimestre, muestra señales técnicas deprimidas y una actividad de red más débil, aunque sus métricas de valoración y ciertos indicadores fundamentales apuntan hacia posibles oportunidades para inversores que busquen aprovechar momentos de baja volatilidad.

La evaluación de Fidelity apunta a que Bitcoin se encuentra en una fase de consolidación, con señales técnicas que, aunque muestran volatilidad en el corto plazo, favorecen una postura positiva en horizontes de inversión más amplios. La formación de una golden cross—un indicador usado en análisis técnico que señala una posible tendencia alcista—permitió que la criptomoneda mantuviera la fortaleza necesaria para atraer a grandes tenedores y actores institucionales. La acumulación por parte de estos inversores de largo plazo, y la reducción en las cantidades disponibles en exchanges, sugieren un movimiento hacia la auto custodia que suele asociarse con confianza en la estabilidad y posible apreciación futura del activo. Por otra parte, métricas como el MVRV Z-Score y el indicador Reserve Risk reflejan un panorama en el que el precio de Bitcoin ha comprimido márgenes de ganancia, pero sin generar una presión de venta masiva. Es decir, aunque el corto plazo presenta ciertas incertidumbres, los fundamentos apuntan a un equilibrio favorable entre riesgo y recompensa, especialmente si se considera el entorno macroeconómico actual que podría incluir recortes en las tasas por parte de la Reserva Federal y un aumento en la adopción institucional.

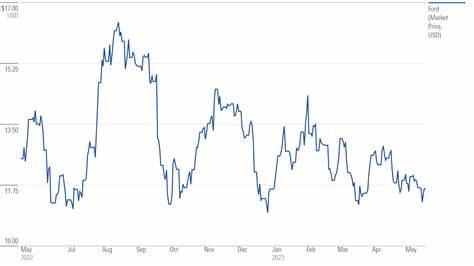

El análisis no se limita únicamente a los aspectos de precio e inversión, sino que también considera la salud del ecosistema minero. A pesar de una ligera disminución en la rentabilidad comparada con el último trimestre de 2024, la minería de Bitcoin muestra indicadores robustos, con ingresos mineros que permanecen por encima del promedio anual y un crecimiento sostenido en el hash rate, lo que demuestra resiliencia y eficiencia operativa incluso después de eventos disruptivos como el halving de abril de 2024. El informe de Fidelity sugiere que esta etapa de consolidación y estabilización abre puertas para que inversionistas a largo plazo consideren acumular Bitcoins, especialmente si se observan niveles de soporte técnico en las zonas de $86,000 y $88,500. Estos puntos críticos pueden actuar como anclas psicológicas y técnicas que detengan caídas y permitan una recuperación sostenida. En contraste, Ethereum enfrenta un escenario más desafiante.

La caída abrupta del precio y la degradación de sus señales técnicas han generado una perspectiva negativa en el corto plazo. La formación de un death cross en marzo de 2025—patrón técnico que suele indicar posibles bajadas prolongadas—junto con la caída debajo de sus medias móviles de 50 y 200 días, refleja un debilitamiento en la confianza y dinamismo del activo. La disminución en la actividad de la red Ethereum se evidencia no solo en la caída en la cantidad de direcciones nuevas y activas, sino también en el descenso de las transacciones, tanto en la capa base como en las soluciones de segunda capa (Layer 2). Específicamente, la caída del 11% en volumen de transacciones en Layer 2 quiebra una tendencia previa de crecimiento sostenido, planteando interrogantes sobre el uso y adopción en aplicaciones descentralizadas y otros casos prácticos de Ethereum. Sin embargo, Fidelity identifica elementos que podrían señalar puntos de inflexión.

Métricas como el MVRV Z-Score han entrado en zonas de subvaloración históricamente asociadas con fases de acumulación a largo plazo. Asimismo, el indicador Net Unrealized Profit/Loss (NUPL) apunta hacia niveles de capitulación, sugiriendo que el precio podría encontrarse cerca de su piso en ciclos previos. Además, las expectativas sobre próximas actualizaciones técnicas, como la implementación del upgrade Pectra que permitirá duplicar la capacidad de blobs en la red Ethereum, son vistas como catalizadores potenciales para reactivar la actividad en la blockchain y sus aplicaciones asociadas. El rebote en la participación de staking tras una caída inusual en el último trimestre de 2024 también aporta un indicio positivo sobre el compromiso de la comunidad y validadores para sostener la red. En términos de dinámica inflacionaria, Ethereum mostró un ligero cambio hacia tasas más inflacionarias, con un promedio anualizado del 0.

63% durante el primer trimestre. Esta variación se atribuye a una mayor tasa de staking y menores tarifas por transacción, resultando en una reducción en la quema de ETH, un mecanismo que hasta ahora había contribuido a la deflación del activo. Para los inversores, la recomendación de Fidelity es mantener cautela con Ethereum en el corto plazo debido a la persistente debilidad técnica, pero valorar las actuales condiciones como una ventana atractiva para posicionamientos a mediano y largo plazo. Esta estrategia implica estar atentos a las mejoras en la red y resultados que puedan derivarse de las actualizaciones y el impulso en las soluciones de segunda capa. En resumen, la visión de Fidelity para el segundo trimestre de 2025 presenta a Bitcoin como un activo relativamente estable, en proceso de consolidación, pero con bases técnicas y fundamentales que apuntan a un crecimiento sostenible y atractivo para inversionistas institucionales y particulares.

Simultáneamente, Ethereum se posiciona como una oportunidad contraria que, pese a enfrentar desafíos inmediatos, puede ofrecer valor significativo a aquellos dispuestos a navegar la volatilidad y a confiar en la evolución técnica y de adopción del ecosistema. Este análisis refleja la importancia de combinar el entendimiento técnico con una comprensión profunda de la actividad en la cadena y las fuerzas macroeconómicas, elementos que en conjunto definen el contexto en que ambas criptomonedas se desenvuelven. La prudencia y el enfoque estratégico serán claves para quienes buscan capitalizar las tendencias emergentes en el siempre cambiante mercado cripto durante 2025.