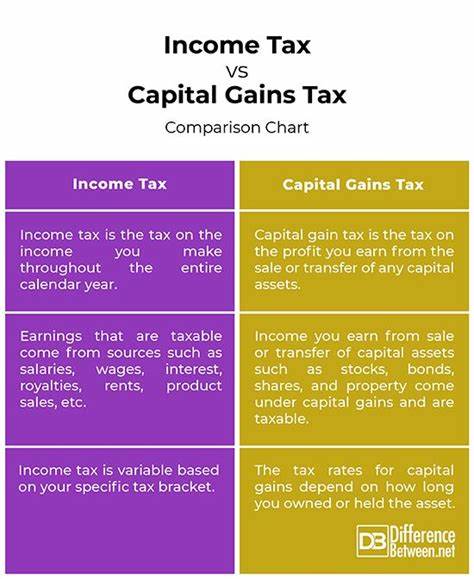

El impuesto sobre las ganancias de capital: cómo funciona, tasas y calculadora En el mundo de las inversiones, entender el impuesto sobre las ganancias de capital es fundamental para cualquier persona que aspire a maximizar sus retornos y gestionar eficazmente su patrimonio. Este impuesto, que se aplica a las ganancias obtenidas al vender activos, puede tener un impacto significativo en la rentabilidad de las inversiones. En este artículo, exploraremos qué es el impuesto sobre las ganancias de capital, cómo funciona, las tasas aplicables y cómo utilizar una calculadora para estimar su carga fiscal. Las ganancias de capital se refieren a los beneficios que se obtienen al vender un activo por un precio superior al que se pagó originalmente. Estos activos pueden incluir una variedad de elementos, tales como acciones, bonos, bienes raíces o incluso artículos personales como automóviles y joyas.

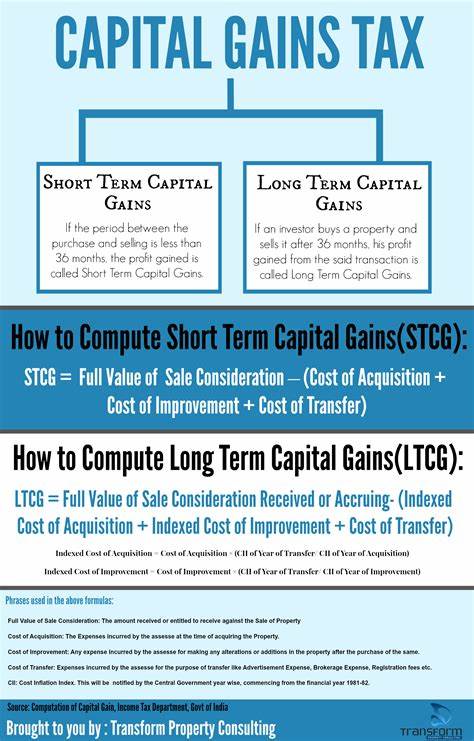

Cuando un activo se vende por menos de su valor de compra, se considera una pérdida de capital. La diferencia entre las ganancias y las pérdidas de capital se conoce como ganancia neta de capital. El impuesto sobre las ganancias de capital se deberá pagar en función de las ganancias netas obtenidas y el tiempo que se haya mantenido el activo antes de venderlo. Existen dos categorías principales: las ganancias de capital a corto plazo y las ganancias de capital a largo plazo. Las ganancias a corto plazo se generan al vender un activo que se ha poseído durante un año o menos, y se gravan al tipo impositivo normal del ingreso.

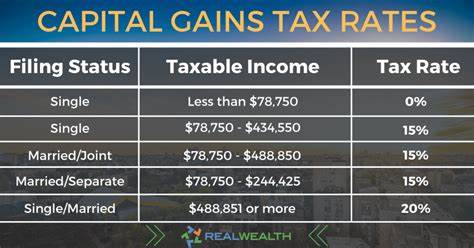

Esto significa que se incluyen en la renta general del contribuyente y se gravan de acuerdo con los tramos impositivos que van desde el 10% hasta el 37%. Por otro lado, las ganancias a largo plazo se generan al vender un activo que se ha mantenido durante más de un año. Estos beneficios se gravan a tasas más favorables, que oscilan entre el 0% y el 20%, dependiendo de los ingresos imponibles del contribuyente y su situación de declaración. Para la mayoría de las personas, la tasa más común es del 15%, lo que muestra claramente el incentivo para mantener los activos a largo plazo y así beneficiarse de una carga fiscal menor. Las tasas del impuesto sobre las ganancias de capital pueden ser diferentes según el tipo de activos vendidos.

Por ejemplo, las ganancias de capital obtenidas de la venta de activos considerados "coleccionables" —como monedas, obras de arte y metales preciosos— pueden estar sujetas a impuestos de hasta el 28%. Esto es un aspecto importante a considerar para los inversores que poseen este tipo de activos. Además de estos aspectos fundamentales, es importante también considerar la tasa de impuesto adicional sobre inversión neta (NIIT, por sus siglas en inglés). Esta es una carga del 3.8% que puede aplicarse a individuos con ingresos superiores a ciertos límites, lo que puede afectar aún más su tasa general en dichos casos.

Con el fin de ayudar a los contribuyentes a calcular su posible obligación tributaria, existen calculadoras de impuestos sobre las ganancias de capital que permiten estimar la carga fiscal. Estas herramientas permiten a los usuarios ingresar información sobre los activos vendidos, su valor de compra y el precio de venta, y así obtener un estimado de las ganancias y la carga fiscal correspondiente. Sin embargo, es importante destacar que este tipo de calculadoras generalmente no toman en cuenta deducciones u otros factores que podrían influir en la responsabilidad fiscal total de una persona. Una de las formas más efectivas de reducir el impacto del impuesto sobre las ganancias de capital es mantener los activos durante más de un año, logrando así calificar para las tasas a largo plazo. Sin embargo, las estrategias de planificación fiscal son diversas.

Por ejemplo, los contribuyentes pueden considerar hacer uso de cuentas de ahorro con ventajas fiscales, como 401(k) o cuentas IRA, donde las ganancias no se gravan hasta que se realicen retiros, lo que puede diferir el pago de impuestos. Otra estrategia valiosa es la recolección de pérdidas fiscales. Esto implica vender activos que han perdido valor con el fin de compensar las ganancias de capital existentes, lo que puede resultar en una carga fiscal neta menor. Si las pérdidas netas superan las ganancias netas, se pueden utilizar hasta $3,000 de pérdida para reducir la renta imponible. La exclusión de ventas de vivienda también puede desempeñar un papel crucial para aquellos que han vendido su casa.

Si una persona ha usado su casa como residencia principal durante al menos dos años en un período de cinco años antes de la venta, puede excluir hasta $250,000 de ganancias si es soltero o hasta $500,000 si está casado y presenta una declaración conjunta. Para aquellos que no están seguros sobre cómo navegar el sistema fiscal y las implicaciones de las ganancias de capital, podría ser beneficioso consultar a un asesor financiero calificado. Ellos pueden ofrecer orientación personalizada sobre cómo gestionar inversiones y obligaciones fiscales de manera efectiva. En resumen, el impuesto sobre las ganancias de capital es un aspecto crucial que todos los inversores deben comprender. Desde las diferentes tasas que se aplican según el momento de la venta de un activo, hasta las estrategias que pueden ayudar a mitigar la carga fiscal, la planificación es esencial.

A medida que los inversores toman decisiones sobre la compra y venta de activos, tener una comprensión sólida de su impacto fiscal puede ayudar a maximizar los retornos y lograr una gestión más eficiente de su patrimonio.