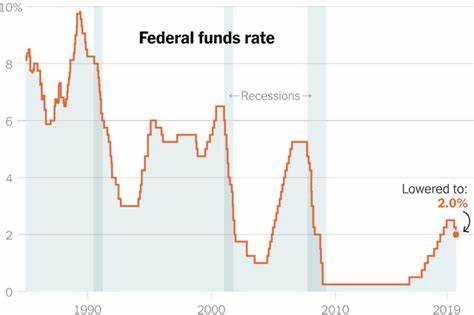

Con el reciente anuncio de la Reserva Federal sobre una reducción en su tasa de fondos federales, los consumidores y prestatarios en Estados Unidos están comenzando a experimentar un cambio significativo en el panorama de los préstamos. Esta movida de la Fed, la primera de varias esperadas en los próximos meses, no solo tiene implicaciones macroeconómicas, sino que también promete hacer que diferentes tipos de préstamos sean más accesibles y asequibles para los ciudadanos. A medida que la inflación comienza a remitir y el mercado laboral experimenta ajustes, la Fed ha optado por bajar las tasas de interés, lo que históricamente ha conducido a una reducción en los costos de financiamiento para una variedad de productos de crédito. Aunque esta decisión podría ser vista como perjudicial para aquellos que depende de cuentas de ahorro con intereses, los prestatarios se encuentran en una posición más favorable, ya que los préstamos se vuelven notablemente más asequibles. Uno de los segmentos más impactados por esta decisión es el de los préstamos personales.

Estos productos financieros, que ofrecen a los consumidores la posibilidad de acceder a cantidades de dinero considerables para financiar diversas necesidades, se benefician enormemente de las bajas en las tasas de interés. Con la mayoría de los préstamos personales teniendo tasas fijas, los futuros prestatarios podrán acceder a condiciones más benévolas, y en el caso de los préstamos personales con tasas ajustables, la reducción se reflejará en pagos mensuales más bajos en el futuro cercano. Según expertos financieros como Jay Zigmont, planificador financiero certificado, el efecto de estas disminuciones en tasas es evidente, especialmente para aquellos que poseen préstamos personales a tasas variables. Zigmont aclara que los documentos de los préstamos especifícamente detallan cuándo las tasas se ajustan. Mientras que algunos préstamos pueden ajustarse mensualmente, otros podrían tardar más en reflejar los cambios, lo que significa que, dependiendo de las circunstancias, algunas personas podrían ver beneficios inmediatos.

Por otro lado, las líneas de crédito sobre el valor de la vivienda, conocidas como HELOCs, son otro tipo de préstamo que se verá impactado positivamente. Esta clase de préstamos generalmente tiene tasas de interés variables que dependen del índice prime, el cual es directamente influenciado por las decisiones de la Fed. Por tanto, una reducción en la tasa de fondos federales también se traduce en una disminución inmediata en los costos de los HELOCs. Los prestatarios notarán este efecto en su próximo ciclo de facturación, lo que hace que sea un buen momento para aprovechar una reducción de tasa que beneficie tanto a nuevos como a antiguos prestatarios. En el ámbito de los préstamos hipotecarios y los préstamos sobre la equidad de la vivienda, los cambios son igualmente significativos.

Aunque estos son productos a largo plazo que generalmente tienen tasas fijas, las tasas comenzarán a caer, especialmente para aquellos que soliciten un nuevo préstamo. Expertos del sector enfatizan que, debido a que los mercados son anticipatorios, muchas de estas tasas pueden comenzar a disminuir antes de que la Fed realice formalmente un recorte. La afirmación “comprar el rumor, vender la noticia” describe con precisión cómo los inversores y prestamistas se comportan ante tales anuncios. Un ejemplo claro se presentó antes del recorte de tasas en septiembre, donde la tasa promedio de hipotecas a 30 años registró una disminución notable, pasando del 6.77% al 6.

15%, lo cual se traduce en una caída significativa en el costo total del financiamiento de una vivienda. Ya que los pronósticos sugieren que la tasa promedio de hipotecas podría finalizar el año en un 6.2% y más adelante en un 5.7% para finales de 2025, es un indicativo claro de que el entorno para los prestatarios se vuelve cada vez más positivo. La tendencia no se detiene en los préstamos hipotecarios y personales; los titulares de tarjetas de crédito también pueden anticipar un descenso en sus tasas de interés.

Kristy Kim, CEO de TomoCredit, predice que las tasas de las tarjetas pueden disminuir hasta un 0.50% al cierre de 2024. No obstante, esto sigue dependiendo de factores tales como la inflación y otras métricas económicas que la Reserva Federal evalúa para tomar futuras decisiones de política monetaria. En conclusión, el reciente recorte en las tasas de la Reserva Federal no solo se considera un movimiento estratégico para manejar la economía en tiempos de incertidumbre, sino que también representa una ventana de oportunidad para los consumidores que buscan préstamos asequibles. No importa si se está pensando en financiar una nueva compra, consolidar deudas o invertir en una vivienda, ahora es un buen momento para explorar las opciones disponibles en el mercado crediticio.