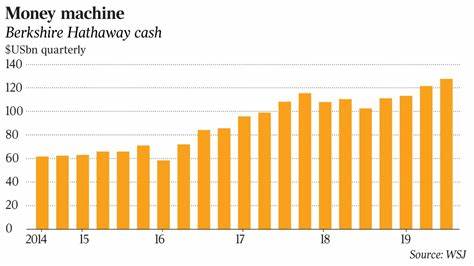

Berkshire Hathaway, la empresa conglomerada dirigida por Warren Buffett, ha vuelto a captar la atención del mundo financiero debido al crecimiento continuo de su reserva de efectivo, según los recientes resultados de ganancias. Esta acumulación de efectivo genera muchas preguntas entre inversionistas y analistas sobre las estrategias futuras de la compañía, su capacidad para ampliar inversiones y cómo este movimiento afecta su valor y competitividad en el mercado. Este análisis exhaustivo explora en profundidad los resultados financieros más recientes de Berkshire Hathaway, el contexto detrás de su creciente efectivo y las implicaciones a corto y largo plazo para el mercado y los accionistas. El aumento constante de la reserva de efectivo de Berkshire Hathaway no es un fenómeno nuevo, pero sí muy significativo en el escenario financiero actual. Después de un periodo de importantes inversiones en diversas industrias, desde tecnología hasta seguros y transporte, la empresa ha optado nuevamente por mantener un volumen elevado de liquidez.

Esta decisión estratégica puede verse influida por múltiples factores que incluyen la incertidumbre económica global, las condiciones volátiles del mercado y la búsqueda de aprovechar futuras oportunidades de inversión que podrían ofrecer rentabilidades superiores. Durante el último trimestre, Berkshire Hathaway reportó un incremento notable en sus activos líquidos, con cifras que superaron las expectativas de muchos analistas. Este crecimiento refleja una postura conservadora en términos de gasto de capital y una estrategia orientada hacia la fortaleza financiera y la flexibilidad. De este modo, la compañía se posiciona para actuar rápidamente frente a condiciones de mercado cambiantes o crisis económicas que puedan surgir, asegurando que cuenta con los recursos necesarios para adquisiciones potenciales o para fortalecer sus áreas de negocio existentes. La preferencia por mantener una gran cantidad de efectivo, aunque pueda parecer un enfoque menos agresivo comparado con la inversión continua en activos productivos, es una muestra clara de la prudencia característica de Berkshire Hathaway y de su líder, Warren Buffett.

Esta estrategia presenta un doble beneficio: por un lado, protege la compañía ante eventuales caídas del mercado y, por otro, la pone en una posición privilegiada para realizar compras en momentos donde valores y empresas pueden estar subvalorados. Analizando el contexto macroeconómico, la acumulación de efectivo también se puede interpretar como una respuesta a las altas tasas de interés y la inflación que diversas economías, especialmente la estadounidense, están enfrentando. En este entorno, la toma de decisiones de inversión debe ser aún más meditada, y mantener una reserva fuerte de liquidez es una forma de manejar la volatilidad y las incertidumbres. Berkshire Hathaway, con su enfoque disciplinado, parece optar por esperar señales claras de estabilización o de oportunidades significativas antes de capitalizar su caudal de efectivos. Desde la óptica de los accionistas, este incremento en la reserva de efectivo puede generar diversas opiniones.

Algunos pueden verlo como una falta de voluntad para distribuir capital a través de dividendos o recompras de acciones, mientras que otros lo interpretan como una postura cautelosa que protege el valor a largo plazo. En efecto, Berkshire Hathaway tradicionalmente ha optado por no repartir dividendos, prefiriendo reinvertir las ganancias o mantenerlas en liquidez hasta detectar las mejores oportunidades. Este método ha sido una constante en su éxito histórico. Las recientes ganancias de la empresa muestran que, a pesar de que el efectivo crece, las filiales y sectores en los que invierte Berkshire siguen mostrando salud financiera y generación de ingresos. El segmento de seguros, por ejemplo, continúa siendo el núcleo central que aporta fondos estables y que alimenta la capacidad de inversión del conglomerado.

Además, las inversiones en acciones públicas y sectores como tecnología, bienes de consumo y servicios financieros consolidan un portafolio diversificado que ayuda a mitigar riesgos y aprovechar tendencias de crecimiento. Por otro lado, el movimiento del efectivo puede verse influido por la competitividad global y los cambios rápidos en el mercado. Berkshire Hathaway ya ha demostrado en el pasado su habilidad para hacer adquisiciones importantes y estratégicas en momentos clave. Por lo tanto, la acumulación de efectivo funciona como una reserva preparada para tomar ventaja de oportunidades que requieran inversión inmediata y significativa. En términos de valoración en el mercado, el crecimiento de la reserva de efectivo puede afectar la percepción que los inversionistas tienen sobre la compañía.

Algunos inversores prefieren empresas que utilizan activamente sus recursos para expandirse, mientras que otros valoran la capacidad de Berkshire para sostener su posición económica frente a incertidumbres. La reputación de la empresa y de Warren Buffett como gestores prudentes respalda la confianza en que el efectivo será utilizado de manera que maximice el valor para los accionistas. Además, el aumento en la reserva de efectivo puede estar ligado a una posible estrategia defensiva ante un mercado financiero que presenta episodios de volatilidad e incluso recesión en algunos sectores. Las recientes tensiones macroeconómicas, como los conflictos geopoliticos o la inestabilidad en los mercados de energía y materias primas, impulsan a grandes actores como Berkshire a ser más cautelosos. En síntesis, el crecimiento continuo de la reserva de efectivo de Berkshire Hathaway refleja una estrategia deliberada de prudencia, flexibilidad y preparación para el futuro.