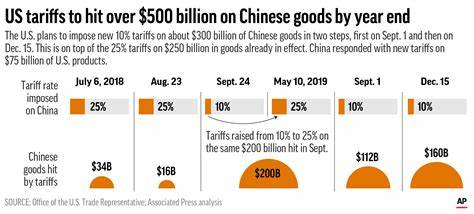

Los mercados financieros globales se encuentran en un punto de inflexión clave, en el que las tensiones comerciales entre Estados Unidos y China comienzan a reflejarse palpablemente en los indicadores económicos y, por ende, en el comportamiento de los futuros bursátiles. Durante la última sesión, los futuros de acciones mostraron un movimiento mixto, reflejando la incertidumbre que genera el impacto económico de los aranceles impuestos como parte de la guerra comercial instaurada por la administración estadounidense. Un factor crucial que ha llamado la atención recientemente es la significativa caída en las exportaciones de China, un dato que apunta a las dificultades que enfrenta la segunda economía mundial ante las barreras comerciales. Las cifras revelan un desplome en los pedidos de exportación a niveles no vistos desde el año 2022, cuando la pandemia de Covid-19 había paralizado la actividad económica a escala global. Este deterioro no solo pone en evidencia los costos asociados a las medidas proteccionistas, sino que también anticipa un posible enfriamiento de la manufactura china, cuya producción global representa una pieza fundamental en la cadena de suministro mundial.

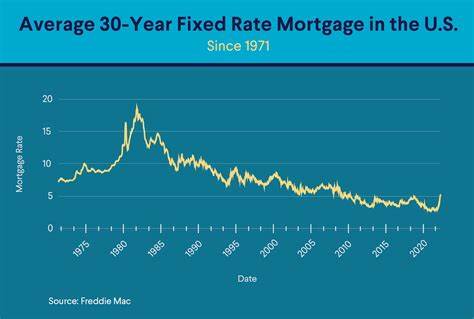

Por otro lado, los datos económicos provenientes de Estados Unidos también generan señales contradictorias. A pesar de la caída en las expectativas de los consumidores a su nivel más bajo desde 2011, los principales índices bursátiles, como el S&P 500 y el Dow Jones Industrial Average, habían experimentado una racha alcista considerable, con una serie de seis días consecutivos ganadores antes de la reciente volatilidad. Este comportamiento aparentemente contradictorio refleja la complejidad del entorno económico actual, donde factores tales como las ganancias corporativas y noticias sobre posibles avances en acuerdos comerciales, juegan un papel relevante en la psicología del mercado. El anuncio de que se espera la publicación de las cifras del producto interno bruto (PIB) del primer trimestre y el índice de inflación preferido por la Reserva Federal aumentan la atención de los inversores. Estos indicadores serán determinantes para evaluar la salud real de la economía estadounidense y definir las futuras políticas monetarias.

Un dato de crecimiento débil o un índice inflacionario elevado podrían influir en las decisiones sobre las tasas de interés, afectando directamente la liquidez y las valuaciones en los mercados bursátiles. En cuanto a los futuros, los contratos que anticipan el comportamiento del Dow mostraron una leve alza, mientras que los indicadores relacionados con el S&P 500 y el Nasdaq 100 registraron retrocesos. Esta disparidad refleja la incertidumbre y el ajuste continuo ante las noticias económicas y comerciales. La caída en el rendimiento de los bonos gubernamentales estadounidenses, especialmente notable en el bono a diez años, también es indicativa de la cautela reinante entre los inversionistas, quienes tienden a buscar refugio en activos de renta fija en momentos de incertidumbre. Es indispensable considerar el efecto que la guerra comercial y las medidas arancelarias ejercen no solo en China y Estados Unidos, sino en la economía global en su conjunto.

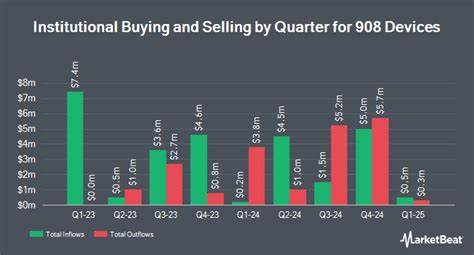

La ralentización en las exportaciones chinas reduce la demanda de bienes y materias primas a nivel mundial, afectando a mercados emergentes y economías dependientes del comercio exterior. Para las empresas multinacionales, esta coyuntura representa un desafío en términos de margen de ganancias y planes de inversión, dado que la volatilidad y la incertidumbre afectan la confianza para expandirse o contratar. Los sectores más expuestos a este escenario son aquellos vinculados a la tecnología, la manufactura y el comercio internacional. Empresas tecnológicas como Meta Platforms y Microsoft, junto con fabricantes automotrices y empresas de ocio y entretenimiento, están esperando reportes de resultados para determinar la solidez de sus balances frente a un panorama complejo. Estos informes serán esenciales para que los analistas y los inversores ajusten sus posiciones y calibrar las expectativas en un mercado que muestra claros signos de fragmentación entre optimismo y problemas estructurales.

Por su parte, el dólar estadounidense se mantiene relativamente estable frente a una cesta de monedas internacionales, una señal que sugiere que, pese a las turbulencias, la divisa sigue siendo vista como un refugio seguro. No obstante, esta estabilidad podría verse puesta a prueba si los datos macroeconómicos no cumplen con las expectativas o si se intensifican las disputas comerciales. En síntesis, el panorama actual de los mercados refleja la tensión acumulada por la guerra comercial y las consecuencias que esta tiene en la producción mundial, el comercio y las expectativas económicas. La caída en las exportaciones chinas y la desaceleración de su manufactura son un claro indicativo de los efectos adversos de la imposición de aranceles, mientras que la relativa resiliencia de los índices estadounidenses pone en evidencia la complejidad y multifactoriedad del contexto. A medida que se publiquen datos económicos clave y se desarrollen nuevas negociaciones comerciales, los inversores deberán estar atentos a la evolución de estas variables para tomar decisiones informadas.

Las fluctuaciones en los futuros de acciones y en los bonos soberanos presagian un mercado dinámico, donde la gestión del riesgo y la diversificación serán elementos fundamentales para navegar el entorno incierto. Finalmente, es importante destacar que, aunque el impacto de los aranceles ha comenzado a sentirse claramente en los indicadores económicos, el alcance de sus efectos a largo plazo dependerá no solo de la duración de las tensiones comerciales, sino también de la capacidad de las economías para adaptarse y buscar nuevas rutas de crecimiento e intercambio. La innovación tecnológica, la diversificación de mercados y las políticas económicas internas serán factores cruciales que definan el rumbo que tomará la economía mundial en este contexto desafiante.