En el mundo actual de las finanzas, las stablecoins han cobrado una relevancia significativa como una solución para la volatilidad del mercado de criptomonedas. Sin embargo, a medida que su popularidad crece, es imperativo mirar hacia el pasado y aprender de las lecciones que la historia nos ofrece sobre las monedas vinculadas. Históricamente, diferentes países han implementado sistemas de paridad de su moneda con otras divisas, buscando estabilidad económica y confianza entre sus ciudadanos. Este artículo explora cómo las stablecoins pueden beneficiarse de los principios derivados de estos precedentes históricos. Las stablecoins son criptomonedas diseñadas para mantener un valor estable en relación a un activo subyacente o una cesta de activos.

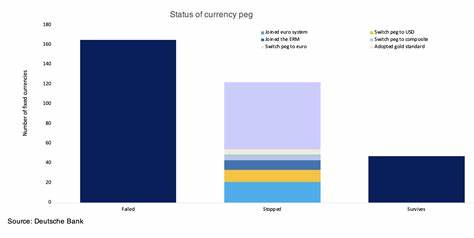

A menudo están vinculadas al dólar estadounidense, pero también pueden estar ancladas a otras monedas fuertes o incluso a bienes como el oro. La promesa de mantener un valor constante ha sido un atractivo para muchos inversores y comerciantes que desean una forma de moneda digital sin las oscilaciones extremas del Bitcoin o el Ethereum. Para entender la importancia de las stablecoins y su vinculación, es vital examinar los sistemas de paridad de monedas del pasado. Uno de los ejemplos más destacados es el patrón oro, que dominó la economía mundial desde el siglo XIX hasta principios del siglo XX. Durante este período, las monedas de varios países estaban respaldadas por reservas de oro.

Esto proporcionó una sensación de seguridad y previsibilidad en las transacciones internacionales. Sin embargo, el patrón oro también enseñó lecciones importantes. Su inflexibilidad y la dependencia de un solo recurso físico llevaron a problemas económicos durante tiempos de crisis. Cuando surgieron problemas de liquidez o de confianza en el mercado, algunos países se vieron incapaces de responder de manera flexible, lo que llevó al colapso del sistema. Las stablecoins deben ser diseñadas para evitar estos mismos errores, ofreciendo mecanismos de ajuste que puedan responder a cambios en la demanda y la oferta.

Otro ejemplo es la Unión Monetaria Europea, que posteriormente dio lugar al euro. Al igual que las stablecoins, el euro se creó para facilitar el comercio y la movilidad económica en una zona geográfica amplia; sin embargo, los países que formaban parte de la unión enfrentaron tensiones significativas debido a las diferencias en las políticas económicas y fiscales. Esto puso de relieve la importancia de la gobernanza, algo que las stablecoins deben adoptar para poder gestionar la calidad y la estabilidad de su valor a largo plazo. Las lecciones de la historia no solo se basan en la forma de anclajes monetarios, sino también en la gestión de la confianza. El fracaso de la moneda de confianza, como ocurrió en países como Zimbabwe, destaca la importancia de la percepción pública en la estabilidad de una moneda.

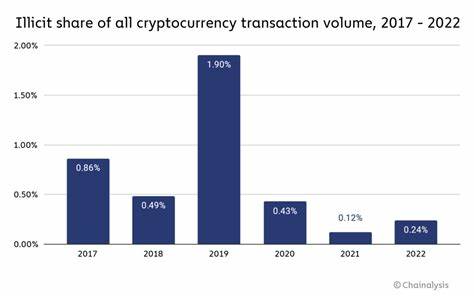

Las stablecoins deben esforzarse por construir y mantener la confianza del público. Esto implica no solo el respaldo de activos tangibles, sino también la transparencia en sus operaciones y la regulación adecuada para evitar el fraude. En un entorno cada vez más digitalizado, las stablecoins también deben considerar la evolución tecnológica. El uso de contratos inteligentes y blockchain puede ofrecer soluciones que antiguas paridades de moneda no pudieron implementar. La tecnología puede ayudar a crear sistemas más resistentes y adaptables a las fluctuaciones del mercado, permitiendo una respuesta más dinámica en tiempos de crisis.

Además, la historia de las monedas vinculadas también resalta el riesgo de la especulación. A menudo, los inversores pueden ver una oportunidad en la inestabilidad económica y, en consecuencia, la paridad de las monedas puede verse erosionada rápidamente. Para las stablecoins, es esencial implementar medidas que mitiguen la especulación desenfrenada. Esto podría incluir límites de intercambio, restricciones en la emisión de nuevas monedas, o incluso mecanismos de estabilización automática que ajusten la oferta en función de la demanda. Otro aspecto crucial que las stablecoins pueden aprender es el valor de la diversificación.

La historia ha demostrado que un exceso de dependencia de un único activo o economía puede ser perjudicial. Las stablecoins que están vinculadas a una variedad de activos en lugar de depender únicamente de una moneda particular pueden ser más resistentes a las crisis económicas. Por ejemplo, al diversificar su cartera de activos subyacentes, una stablecoin podría mantenerse más estable incluso si una economía específica experimenta fallos. El análisis de los fracasos y éxitos pasados también indica la importancia de la flexibilidad regulatoria. A medida que el ecosistema de las criptomonedas continúa evolucionando, es vital que las stablecoins tengan la capacidad de adaptarse a las regulaciones cambiantes.

Esto no solo incluye la conformidad con las leyes existentes, sino también la capacidad de ajustarse rápidamente a nuevas regulaciones que puedan surgir en un futuro cercano. Finalmente, las stablecoins deben reconocer la interconexión de la economía global. Las crisis en un país pueden tener repercusiones inmediatas en otros, lo cual puede afectar el valor de las monedas vinculadas. Al entender la naturaleza interrelacionada de los mercados mundiales, las stablecoins pueden estar mejor preparadas para enfrentar y gestionar las incertidumbres del mercado. En conclusión, aunque las stablecoins representan una innovación prometedora en el ámbito de las criptomonedas, su éxito a largo plazo dependerá de las lecciones que se extraigan de la historia de las monedas vinculadas.

Al integrar la flexibilidad, la gestión de la confianza, la diversificación y la adaptación a la regulación en sus diseños, las stablecoins pueden ofrecer una solución más robusta y viable en el mundo financiero actual. La historia nos ha enseñado que la estabilidad no solo se logra a través de anclajes fijos, sino también mediante la capacidad de adaptarse y evolucionar en un entorno económico que está en constante cambio.