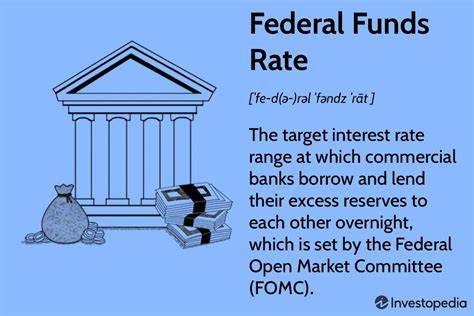

La tasa de fondos federales es un término que se escucha con bastante frecuencia en el mundo financiero y en las noticias económicas, pero muchas personas no comprenden realmente qué es ni cómo les afecta en su vida diaria. Comprender este concepto es fundamental para entender las dinámicas económicas y financieras que influyen en la oferta de crédito, los ahorros personales, las tasas hipotecarias y, en general, en el coste del dinero. En este contenido, analizaremos qué es la tasa de fondos federales, quién toma las decisiones sobre ella, por qué es ajustada y cómo impacta directamente en los bolsillos de los ciudadanos. La tasa de fondos federales se refiere al tipo de interés que una institución bancaria cobra a otra por préstamos a muy corto plazo, generalmente de un día para otro. Esto ocurre dentro del sistema financiero cuando un banco necesita dinero para cubrir su liquidez diaria o cumplir con ciertos requerimientos operativos.

Esta tasa no es un número fijo, sino un rango objetivo que establece la Reserva Federal de Estados Unidos, conocida comúnmente como “el Fed”. Los bancos negocian dentro de ese rango privado para acordar la tasa concreta de sus préstamos informales. Aunque pueda parecer un asunto exclusivo para banqueros, esta tasa es la base sobre la que se construyen las tasas de interés para los consumidores y las empresas. La importancia de la tasa de fondos federales radica en que todas las tasas de interés en la economía tienden a seguir el movimiento de esta tasa base. Cuando el Fed decide modificarla, se desencadena una cascada de efectos que afectan desde los préstamos personales y las tarjetas de crédito hasta las hipotecas y las tasas de retorno en cuentas de ahorro.

El organismo encargado de decidir cómo y cuándo ajustar la tasa de fondos federales es el Comité Federal de Mercado Abierto (FOMC por sus siglas en inglés), que forma parte del Fed. Este comité se reúne aproximadamente ocho veces al año para analizar la economía nacional e internacional y tomar decisiones que ayuden a mantener la estabilidad financiera y el crecimiento económico. En estos encuentros, el FOMC evalúa indicadores como la inflación, el empleo y el crecimiento económico para definir si es necesario subir, bajar o mantener la tasa dentro del rango establecido. El objetivo principal de ajustar la tasa es controlar la inflación y fomentar un entorno económico estable. Cuando la inflación es elevada y el coste de vida sube rápidamente, el Fed tiende a aumentar la tasa de fondos federales.

Al hacerlo, encarece el costo para que bancos se presten dinero mutuamente y, en consecuencia, los bancos a su vez elevan las tasas que cobran a consumidores y empresas. Esto desacelera la actividad económica porque se vuelve más costoso pedir créditos para consumo o inversión, lo que debe moderar la inflación. Por otro lado, si la economía muestra señales de debilidad, con aumentos en el desempleo o bajo crecimiento económico, el Fed puede optar por bajar la tasa para hacer que el dinero sea más barato. Con tasas de interés más bajas, las personas y las empresas pueden pedir préstamos a precios más accesibles, incentivando el consumo y la inversión, lo cual impulsa la economía. Estas decisiones sobre la tasa de fondos federales no solo afectan a los bancos y las instituciones financieras, sino que se filtran y llegan hasta la vida cotidiana de las personas.

Por ejemplo, las tasas de interés que los consumidores reciben en sus cuentas de ahorro o pagarán en sus préstamos personales, tarjetas de crédito o préstamos para autos y estudios suelen ajustarse en función de la tasa base que determina el Fed. En cuanto a las hipotecas, aunque la tasa de fondos federales no modifica directamente los intereses hipotecarios, sí influye en los bonos del Tesoro y en el mercado de deuda en general. Por lo tanto, si la tasa sube, es probable que las hipotecas sigan la tendencia y también incrementen, y viceversa. Esto impacta la accesibilidad para adquirir una vivienda y la carga financiera a largo plazo que tendrán los propietarios. Con los movimientos recientes en la tasa de fondos federales, la tasa ha permanecido en un rango aproximado entre 4.

25% y 4.50%, una decisión adoptada en un contexto de incertidumbres comerciales internacionales, como guerras comerciales y tarifas que generan dudas sobre el desempeño económico futuro. El hecho de que el Fed decida mantener la tasa estable o cambiarla es noticia porque afecta las expectativas no solo de los mercados financieros, sino también de millones de ciudadanos que ven reflejados estos cambios en sus gastos cotidianos, en el costo a pagar por créditos y en los rendimientos de sus ahorros. Es importante mencionar que la tasa de fondos federales dejó de ser regulada mediante la obligación formal de mantener reservas líquidas en la Fed desde 2020. Antes, esto aseguraba que los bancos tuvieran un cierto porcentaje de sus depósitos retenidos como reserva, evitando excesos en la concesión de créditos.

Actualmente, aunque los bancos continúan manteniendo dinero en la Reserva Federal, esta función está más enfocada en gestionar flujos masivos de dinero de manera eficiente en el día a día. Para quienes buscan optimizar sus finanzas personales, observar el comportamiento de la tasa de fondos federales es una práctica recomendable. Por ejemplo, durante períodos en que el Fed aumenta la tasa, es probable que las tasas de interés para tarjetas de crédito y préstamos personales también suban, lo que hace costoso financiar gastos con deuda y debería motivar a los consumidores a cuidar su endeudamiento. En contraste, en tiempos de tasas bajas, obtener financiamiento puede ser una oportunidad para invertir o adquirir bienes con mejores condiciones. De igual manera, las personas que mantienen sus ahorros en cuentas tradicionales podrían notar rendimientos muy bajos cuando la tasa base está en niveles mínimos.

Sin embargo, las tasas de interés en depósitos a plazo fijo, cuentas de alto rendimiento o certificados de depósito tienden a mejorar cuando la tasa de fondos federales sube, beneficiando a quienes ahorran. Otro aspecto a considerar es el llamado "prime rate" o tasa preferencial, que es la tasa de interés que los bancos cobran a sus mejores clientes comerciales y que está directamente influida por la tasa de fondos federales. Esta tasa suele estar aproximadamente tres puntos porcentuales por encima de la tasa base y sirve como referencia para muchos otros préstamos y créditos comerciales. En resumen, la tasa de fondos federales es un motor vital dentro del sistema financiero que regula la oferta y el costo del dinero en la economía estadounidense, con efectos que se extienden a los ciudadanos comunes en sus decisiones financieras diarias. Desde la compra de una casa, pasando por el pago de deudas o los ahorros para el futuro, entender cómo funciona esta tasa y sus movimientos les permite a las personas tomar mejores decisiones, anticipar cambios en los costos financieros y planificar con mayor certeza.

Por último, hay que recordar que la tasa de fondos federales es solo uno de los elementos que influyen en la economía y las finanzas personales. Existen otros factores como la política fiscal, condiciones internacionales, cambios en la economía global y movimientos de los mercados de capital que también afectan los costos y beneficios financieros. Sin embargo, conocer a fondo esta tasa clave ofrece una ventaja significativa para aquellos que buscan manejar sus recursos económicos de manera más informada y estratégica.