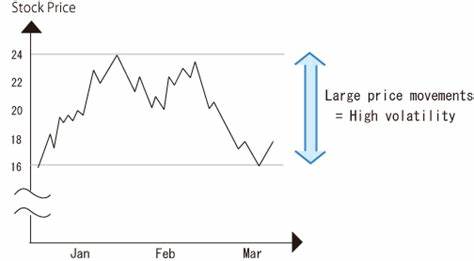

La volatilidad es una característica inherente a los mercados financieros, especialmente en el mundo de las acciones. A menudo, los inversores temen la volatilidad porque se asocia con movimientos bruscos y repentinos, lo que podría dar lugar a pérdidas significativas en cortos periodos. Sin embargo, los datos históricos y el análisis financiero sugieren que los periodos de alta volatilidad pueden ser indicadores valiosos de oportunidades futuras para quienes sepan interpretarlos correctamente. En este sentido, es fundamental comprender qué significa la volatilidad en el mercado y su impacto posterior en el comportamiento de las acciones, particularmente en índices clave como el S&P 500. El índice VIX, conocido comúnmente como el “indicador del miedo de Wall Street”, mide la volatilidad esperada en el mercado de acciones, concretamente en el S&P 500.

Un aumento pronunciado en el VIX indica que los inversores anticipan movimientos significativos en el mercado, generalmente hacia abajo, lo que alimenta la incertidumbre y, a menudo, la ansiedad. Cuando el VIX supera niveles elevados, por ejemplo por encima de 40, refleja un entorno de alta volatilidad y nerviosismo extremo entre los participantes del mercado. Históricamente, los picos en el VIX que marcan eras de alta volatilidad han sido seguidos por períodos sustanciales de recuperación y crecimiento en el mercado de valores. De acuerdo con análisis realizados por instituciones financieras de prestigio, como el Wells Fargo Investment Institute, el S&P 500 suele registrar ganancias promedio cercanas al 30% en el año siguiente a una etapa marcada por un aumento drástico en la volatilidad. Además, la probabilidad de obtener rendimientos positivos en un plazo de doce meses después de estos eventos supera el 90%, un dato estadístico que genera esperanza y oportunidades para los inversores que optan por mantener o incrementar sus posiciones en este momento.

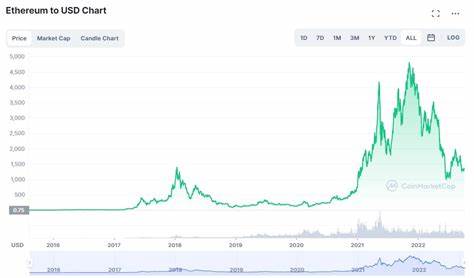

El motivo por el cual la alta volatilidad precede a un rendimiento superior en acciones puede hallarse en la naturaleza misma del mercado y el comportamiento colectivo de sus participantes. Durante periodos de volatilidad elevada, se suelen producir caídas significativas en los precios, conocidas como drawdowns, acompañadas por pánicos o ventas impulsivas. Estas caídas pueden ser vistas no solo como eventos negativos, sino como una oportunidad para que los inversores racionales y de largo plazo adquieran activos a precios temporales y atractivos. En otras palabras, la volatilidad tiende a coincidir con momentos en que muchas acciones están infravaloradas debido al miedo y la incertidumbre predominantes. Por ejemplo, la volatilidad llegó a niveles récord cuando el presidente Donald Trump anunció inesperadas tarifas específicas para varios países en 2025, tema que generó una caída del S&P 500 cercana al 11% en apenas dos días.

El VIX alcanzó un valor alrededor de 53, ubicándose entre los cierres más altos de la historia para este índice, lo que provocó un escenario de incertidumbre extrema. A pesar de que la reacción inicial fue negativa, esa clase de eventos generalmente desencadenan lo que algunos expertos denominan “rally de alivio”, un movimiento en el que los inversores regresan al mercado al comprobar que las consecuencias no son tan severas como temían. Este tipo de recuperaciones suelen ser acusadamente en forma de “V”, es decir, una caída abrupta seguida por una rápida recuperación, lo cual sugiere que el mercado corrige las primas por miedo y volatilidad con una reacción igual de intensa en sentido opuesto. Desde 1990, casi la mitad de las caídas del S&P 500 superiores al 10% terminaron en los días cercanos al máximo histórico del VIX, evidenciando esta dinámica de volatilidad seguida por un repunte significativo. No obstante, a pesar de esta tendencia histórica, los expertos también advierten que no siempre las circunstancias actuales replican exactamente patrones anteriores.

Por ejemplo, las tensiones vinculadas a políticas comerciales, como las tarifas o disputas geopolíticas, pueden cambiar el “centro de gravedad” del mercado y generar volatilidad sostenida por más tiempo del previsto. En ese contexto, los inversores a largo plazo pueden aprovechar las correcciones para comenzar a aumentar sus posiciones, pero deben mantener expectativas realistas sobre las posibles fluctuaciones futuras. La clave está en que, más que evitar la volatilidad, los inversores deberían aprender a gestionarla estratégicamente. El miedo y la incertidumbre son elementos normales en el ciclo del mercado y, si bien pueden generar decisiones emocionales contraproducentes, también crean oportunidades para quienes cuentan con una perspectiva de inversión a largo plazo. Los periodos de alta volatilidad, en vez de verse como momentos para salir apresuradamente del mercado, pueden ser momentos ideales para reforzar carteras diversificadas y comprar acciones a precios más bajos.

Este enfoque no pretende minimizar los riesgos asociados, ya que los mercados pueden presentar comportamientos imprevisibles. Sin embargo, los datos respaldan que la alta volatilidad funciona, en muchos casos, como un indicador adelantado de oportunidades de ganancia. Para aquellos que se preparan y se informan adecuadamente, las turbulencias del mercado son momentos para actuar de manera informada y aprovechar las distorsiones de precios comunes en esos ciclos. Además, la volatilidad tiene un impacto en la formación de expectativas y en la percepción del riesgo. Cuando la volatilidad escala, muchos inversores adoptan una postura defensiva, vendiendo activos para reducir la exposición.

Esto puede profundizar las caídas y aumentar temporalmente la rentabilidad potencial que queda para quien conserve o compre activos en ese momento. La dinámica de oferta y demanda modifica las valoraciones, generando precios atractivos para compras posteriores a corto plazo. En resumen, los periodos de alta volatilidad en los mercados financieros no solo reflejan momentos de incertidumbre y tensión, sino que históricamente han sido precursores de fuertes recuperaciones y ganancias en acciones, sobre todo en índices como el S&P 500. La clave para los inversores es reconocer que el miedo del mercado genera oportunidades que pueden ser explotadas con una estrategia de inversión disciplinada y a largo plazo. La volatilidad no debe ser motivo para salir del mercado, sino una señal para evaluar, aprender y posicionarse adecuadamente de cara al futuro.

Finalmente, mientras que la volatilidad genera riesgos innegables, también abre la puerta a retornos atractivos. En un mercado siempre cambiante, entender este comportamiento es vital para optimizar decisiones financieras y alcanzar mejores resultados en la inversión en acciones.