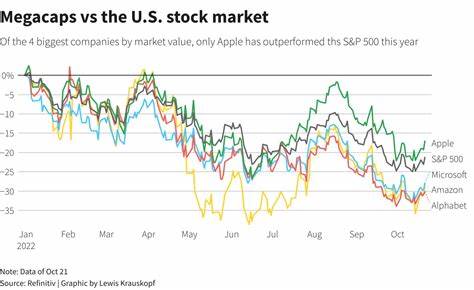

El panorama bursátil reciente ha estado marcado por una gran volatilidad, producto de varios factores macroeconómicos y políticos. Durante abril, los mercados globales sufrieron importantes caídas, en gran medida influenciadas por la incertidumbre generada por anuncios de políticas proteccionistas, como los aranceles impredecibles impuestos por la administración estadounidense. Estas medidas y su constante ajuste causaron una atmósfera de desconfianza que se profundizó en la mente de los inversionistas, resultando en una venta masiva de activos considerados riesgosos. Sin embargo, tras un período inicial de caos y ajustes bruscos, el mercado comenzó a estabilizarse y varios índices, como el S&P 500, han experimentado un repunte significativo desde sus niveles mínimos alcanzados a comienzos de abril. Pese a ello, algunas acciones permanecen deprimidas en sus cotizaciones, superando en pérdida porcentual el 30% en lo que va del año, y apuntan a convertirse en atractivas alternativas para aquellos inversores con perfil moderado o agresivo que buscan oportunidades de largo plazo.

Dentro de este contexto, los analistas financieros han identificado dos empresas en particular que, a pesar del fuerte castigo bursátil sufrido, exhiben fundamentos sólidos y perspectivas de crecimiento que auguran una recuperación importante a corto o mediano plazo. A continuación, se examina en detalle la primera de estas compañías, Boot Barn Holdings. Boot Barn Holdings es un minorista especializado en productos de estilo de vida occidental, operando en Estados Unidos y reconocido por su amplio catálogo de prendas, calzado y accesorios con un distintivo sabor vaquero. Fundada en 1978, Boot Barn se ha consolidado como el mayor distribuidor en su segmento, con una red que abarca más de 440 tiendas físicas distribuidas en 46 estados, además de un sólido canal de ventas en línea a través de sus tres plataformas principales: bootbarn.com, sheplers.

com y countryoutfitter.com. Este enfoque dual, que combina la venta tradicional con la digital, ha permitido a la empresa diversificar sus fuentes de ingresos y adaptarse a los cambios en los hábitos de consumo. Los últimos resultados financieros publicados por Boot Barn para el tercer trimestre fiscal de 2025 reflejan un panorama alentador y contrastan con la caída en la cotización de sus acciones. Durante dicho período, la firma reportó ingresos por más de 600 millones de dólares, lo que representa un incremento del 17% respecto al mismo trimestre del año anterior.

Este crecimiento en ventas se reflejó tanto en las tiendas físicas, con un aumento del 8.2% en ventas comparables, como en el comercio electrónico, que creció a una tasa del 11.1%. En términos de rentabilidad, la compañía superó ligeramente las expectativas del mercado, reportando ganancias por acción de 2.43 dólares, superando en 2 centavos la estimación previa.

Además, la ampliación de su red con 13 nuevas tiendas indica una estrategia de expansión y confianza en la demanda sostenida de sus productos. Pese a estas cifras positivas, la acción de Boot Barn continúa bajo presión debido a la incertidumbre general del mercado y a la percepción de riesgo vinculada a la volatilidad global y las fluctuaciones macroeconómicas, especialmente en Estados Unidos. No obstante, los analistas sugieren que este es un punto atractivo de entrada para inversores que busquen beneficiarse de la probable recuperación una vez que el entorno económico se estabilice y que la demanda de bienes de consumo relacionados con el estilo de vida occidental mantenga su dinamismo. Este caso evidencia cómo las caídas bruscas y pronunciadas en el mercado pueden haber llegado más por factores externos y de corto plazo que por deterioros fundamentales en las compañías. La solidez financiera y operativa de Boot Barn le brinda una base confiable para enfrentar escenarios adversos y capitalizar las tendencias de consumo que favorecen su tipo de productos.

El segundo valor recomendado por analistas para una compra anticipada es otro nombre que también ha sufrido una depreciación sustancial. Si bien el informe inicial se centra en Boot Barn, las características comunes que comparten estas empresas incluyen negocios con nichos de mercado bien definidos, presencia significativa en el mercado y capacidad de adaptación ante los desafíos económicos. La selección de estas compañías se sustenta en un análisis riguroso, apoyado por datos de la base de TipRanks, que recopila y consolida recomendaciones de expertos en Wall Street. La oportunidad para los inversores radica en anticiparse al momento en que los mercados reconozcan el valor intrínseco de estas compañías y comiencen a reflejarlo en sus precios. El período de caída, aunque alarmante, puede constituir una ventana para adquirir activos de calidad a precios descontados, siempre y cuando se cuenten con estrategias que toleren la volatilidad y la incertidumbre temporal.

Además, el contexto de recuperación parcial del mercado general, con el S&P 500 remontando un 11% desde mínimos recientes, sugiere un cambio de ciclo favorable que puede impulsar aún más la cotización de activos castigados, especialmente aquellos que muestran señales claras de recuperación en sus reportes financieros. En líneas generales, estos movimientos ponen en evidencia la importancia de un análisis detallado basado en fundamentos concretos y no exclusivamente en emociones o reacciones automáticas ante la volatilidad. La disciplina y el conocimiento ayudan a identificar oportunidades que, en momentos de crisis o incertidumbre, pueden ofrecer retornos significativos para quienes estén dispuestos a evaluar más allá de las fluctuaciones pasajeras. El año 2025, pese a su alta incertidumbre, presenta para el inversor informado escenarios donde la paciencia y el ojo crítico pueden traducirse en posicionamientos ventajosos dentro del mercado de valores. Boot Barn Holdings, con su fuerte crecimiento en ingresos y expansión de tiendas, ejemplifica uno de esos casos donde la caída de su acción representa un punto potencial de inflexión y revalorización.

Es fundamental, no obstante, complementar esta visión con un seguimiento continuo de las circunstancias externas, como las políticas gubernamentales, las tendencias macroeconómicas y el comportamiento de consumo, elementos que influirán directamente en el ritmo y la magnitud de la recuperación bursátil de estas compañías. En conclusión, mientras que ciertos sectores y activos han sufrido un impacto severo producto de factores exógenos relacionados con la política comercial y la volatilidad general del mercado, existen opciones concretas para quienes buscan aprovechar precios deprimidos y colocar su capital en empresas con perspectivas reales de recuperación y crecimiento. Analizar casos como el de Boot Barn Holdings ofrece enseñanzas valiosas sobre cómo identificar oportunidades y minimizar riesgos en un entorno de mercado complicado. Permanecer atentos a estas y otras señales es clave para tomar decisiones de inversión informadas y efectivas que permitan aprovechar el ciclo de mercado y maximizar resultados en el mediano y largo plazo.