El mercado de valores estadounidense vuelve a mostrar signos de indecisión, reflejado en la oscilación del S&P 500 y el Nasdaq entre pequeñas ganancias y pérdidas. Esta dinámica de equilibrio precario responde a una serie de datos económicos recientes que han influido en las perspectivas de los inversores y el comportamiento de los activos financieros. La comprensión de estos movimientos es esencial para quienes buscan tomar decisiones informadas en un contexto económico cada vez más complejo. Uno de los aspectos fundamentales que ha impactado a los mercados ha sido la publicación de datos sobre las ofertas de empleo y la confianza del consumidor. Según cifras recientes, las ofertas de trabajo en marzo disminuyeron a 7.

19 millones, cifra que quedó por debajo de las expectativas de estabilidad en 7.48 millones. Esta reducción en las oportunidades laborales genera preocupación, ya que sugiere un posible enfriamiento en el mercado laboral, uno de los motores esenciales para el crecimiento económico. Los inversionistas suelen interpretar estos datos con cautela porque una desaceleración en la creación de empleo puede afectar el consumo y, por consiguiente, el rendimiento corporativo. De forma paralela, el índice de confianza del consumidor elaborado por el Conference Board experimentó una caída significativa, situándose en 86 puntos en abril, frente a una expectativa de 88.

La confianza del consumidor es un indicador clave para prever el comportamiento del gasto, que representa la mayor parte de la actividad económica en Estados Unidos. Una baja en este índice refleja mayor incertidumbre y cautela entre los hogares, lo cual puede traducirse en menor consumo y ralentización del crecimiento económico. Estas señales económicas han tenido un efecto inmediato en la estructura de rendimientos de los bonos del Tesoro estadounidense. El rendimiento del bono a dos años cayó a 3.67%, mientras que el bono a diez años descendió a 4.

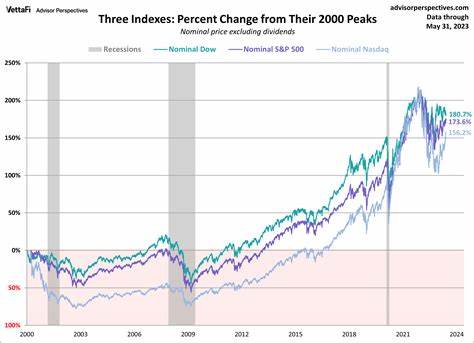

19%. La caída en los rendimientos indica un aumento en la demanda de bonos, considerado un refugio seguro cuando existe incertidumbre en los mercados bursátiles y económicas. La subida en el precio de los bonos refleja que los inversores están buscando proteger sus carteras ante la posible volatilidad generada por la combinación de datos laborales débiles y baja confianza del consumidor. Los movimientos del S&P 500 y Nasdaq en respuesta a estos factores muestran una oscilación constante. El S&P 500 logró un leve repunte del 0.

1%, mientras que el Nasdaq Composite subió un 0.2%. Ambas cifras reflejan un mercado que se encuentra sin una dirección clara, evidenciando la cautela de los operadores y la falta de impulso para un movimiento sostenido al alza o a la baja. En contraste, el Dow Jones Industrial Average (DJIA) mostró una mejora más notable, con un incremento de 165 puntos o un 0.4%, manteniendo una racha positiva gracias al impulso de sectores específicos dentro del mercado.

Una explicación clave para esta volatilidad radica en la incertidumbre sobre el panorama económico a corto plazo. Andrew Brenner, director de renta fija internacional en NatAlliance Securities, señaló que el sector laboral es la parte más vulnerable de la economía en el corto plazo. La combinación de datos laborales a la baja, una confianza del consumidor disminuida y una perspectiva económica general más cautelosa han condicionado el comportamiento del mercado de bonos y, por ende, los activos de riesgo como las acciones. Esta realidad pone de manifiesto la importancia de la economía real en la evolución de los mercados financieros. Cuando los datos fundamentales no son contundentes o muestran señales contradictorias, los mercados pueden entrar en un periodo de consolidación o movimientos erráticos, en los que prevalece la indecisión.

Para los inversores, entender esta dinámica es esencial para manejar el riesgo y ajustar las estrategias de inversión de acuerdo con el entorno cambiante. Además de los indicadores económicos, otros factores también han influido en la fluctuación de los índices bursátiles. Por ejemplo, el movimiento del dólar estadounidense, que se ha debilitado en un 0.7% en su índice frente a otras divisas, tiene repercusiones importantes en las multinacionales que cotizan en el S&P 500 y Nasdaq, afectando sus expectativas de ganancias en los mercados internacionales. Asimismo, el precio del crudo, aunque prácticamente estable, puede influenciar a sectores relacionados con la energía y el transporte, impactando sectores específicos dentro de los mercados americanos.

La estabilidad relativa que ha presentado el índice europeo Stoxx 600, con un ligero alza del 0.13%, sugiere que otros mercados globales también están experimentando un momento de cautela. Esta sincronización refleja las condiciones económicas mundiales y la expectativa compartida sobre la evolución del crecimiento, inflación y política monetaria a nivel global. El comportamiento reciente de bitcoin, con una leve subida del 0.15%, indica que, aunque las criptomonedas siguen siendo una clase de activo volátil, pueden ofrecer una fuente de diversificación para los inversores en momentos de incertidumbre.

No obstante, su volatilidad inherente y su sensibilidad a factores regulatorios y tecnológicos hacen que su papel en las carteras sea complementario pero con un perfil de riesgo diferente al de los mercados bursátiles tradicionales. En síntesis, la fluctuación entre pequeñas ganancias y pérdidas del S&P 500 y Nasdaq refleja un mercado en busca de señales claras sobre la dirección futura de la economía. La combinación de datos laborales menos alentadores, disminución en la confianza del consumidor y ajustes en los mercados de bonos crea un ambiente de ambivalencia. Los inversores están evaluando constantemente cómo estos elementos pueden afectar los beneficios corporativos y el crecimiento económico a mediano plazo. Ante este escenario, es recomendable mantener un enfoque equilibrado, diversificando estrategias y monitoreando de cerca tanto los indicadores económicos como las respuestas de los principales índices bursátiles.

La capacidad para adaptarse a un entorno cambiante y la atención a los datos fundamentales serán clave para navegar con éxito en un mercado que, por ahora, oscila entre la cautela y la esperanza de recuperación. En conclusión, el movimiento oscilante del S&P 500 y Nasdaq evidencia que la confianza del mercado está siendo puesta a prueba por una mezcla compleja de factores económicos. La comprensión profunda de estos elementos permitirá a inversores, analistas y profesionales financieros anticipar posibles movimientos futuros y tomar decisiones más fundamentadas en un contexto lleno de incertidumbres.