La Comicidad Absurda de un Fondo Soberano en EE. UU. En las últimas semanas, tanto el candidato Donald Trump como el presidente Biden han manifestado, a través de su equipo, su apoyo a la idea de establecer un fondo soberano de riqueza en los Estados Unidos. Este concepto, que a primera vista podría parecer una solución moderna a la crisis financiera del país, revela en realidad una serie de contradicciones y absurdos que merecen ser explorados. Un fondo soberano de riqueza (FSW) es, en términos simples, un fondo de inversión administrado por un gobierno nacional.

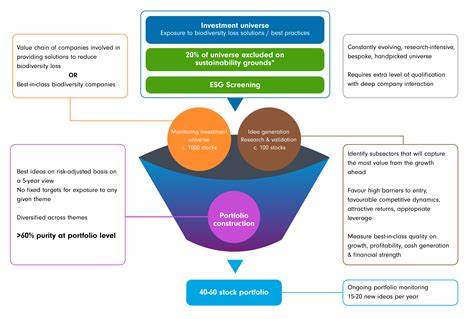

Los defensores de esta idea afirman que su objetivo principal es aumentar la riqueza de los ciudadanos estadounidenses y fomentar la innovación en áreas consideradas “críticas”, tales como la infraestructura, la tecnología y la medicina. Sin embargo, hay serias dudas sobre la viabilidad de este planteamiento. El Primer Problema: Incompatibilidad Estructural Como alguien que ha trabajado en un fondo soberano en el Golfo Pérsico, puedo afirmar que la creación de un FSW en EE. UU. está condenada al fracaso.

En el Golfo, la mayoría de los gobiernos son monarquías hereditarias que poseen grandes recursos estatales, principalmente vinculados al petróleo y el gas, lo que proporciona un ingreso sostenible y a largo plazo que puede ser invertido sabiamente. Contrariamente, en EE. UU., el sistema se basa en lo que se podría describir como una "gestión de propiedades", donde la clase gobernante no posee activos públicos, sino que se beneficia de la extracción de ingresos actuales. Además, países como Noruega y Singapur tienen fondos soberanos exitosos, pero es fundamental reconocer que estos países, con una población aproximada de cinco millones cada uno, tienen estructuras gubernamentales que facilitan una gestión efectiva y transparente.

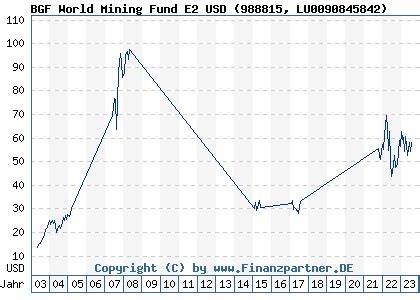

Noruega, por ejemplo, es una monarquía constitucional rica en recursos, mientras que Singapur posee un presupuesto equilibrado y una deuda neta cercana a cero. Estas características son completamente ajenas al contexto estadounidense, donde el gobierno se enfrenta a un déficit que asciende a varios billones de dólares y una deuda nacional que supera los 30 billones. El Segundo Problema: La Ilusión del Préstamo Los defensores del FSW argumentan que este fondo podría mejorar la situación financiera del país y ayudar a reducir la deuda nacional a través de los rendimientos generados por las inversiones. Sin embargo, este planteamiento es, en el mejor de los casos, ingenuo. Se sugiere que el gobierno podría endeudarse a tasas de interés más bajas y utilizar esos fondos para invertir, esperando retornos superiores a los costos de endeudamiento.

Sin embargo, los fondos soberanos, en general, obtienen rendimientos a largo plazo de un 5 al 7%. Con una tasa de interés de aproximadamente el 4% para el gobierno estadounidense, la cantidad de capital necesaria para cubrir el déficit con un margen neto tan pequeño es enorme. Adicionalmente, la realidad es que el gobierno estadounidense no tiene los recursos necesarios para invertir. Cada año, opera con un déficit multitrillonario y una deuda descomunal. La idea de generar un fondo soberano implica aumentar el endeudamiento, lo que es una contradicción flagrante en relación con el supuesto objetivo de enriquecer a los ciudadanos estadounidenses.

El Tercer Problema: Innovación y el Gobierno La noción de que un fondo soberano pueda fomentar la innovación en áreas clave también plantea serias dudas. Los defensores argumentan que esta inversión aumentaría las oportunidades en infraestructura, tecnología y medicina. Sin embargo, es importante señalar que estas áreas ya están siendo atendidas por el sector privado, que cuenta con abundantes capitales facilitados por un período de tasas de interés extremadamente bajas. La idea de que el gobierno pueda desempeñar un papel eficaz en la gestión de un fondo de inversión a largo plazo es, simplemente, un oxímoron. En los últimos años, hemos sido testigos de cómo la administración pública en EE.

UU. ha fallado estrepitosamente en áreas fundamentales, como el Servicio Postal, que enfrenta pérdidas de unos cinco mil millones de dólares anuales. En contraposición, empresas privadas como UPS y FedEx obtienen beneficios anuales combinados de unos 15 mil millones de dólares ofreciendo servicios similares. Otro ejemplo ilustrativo es el fondo de jubilación conocido como "Seguridad Social". La reserva de este fondo se agotará en 2035, ya que las aportaciones previas al impuesto sobre la nómina no se han invertido de manera eficiente.

En su lugar, estos fondos se han utilizado para cubrir las pérdidas operativas del sistema, convirtiendo a la Seguridad Social en una especie de esquema Ponzi insolvente. Un Consenso Peligroso Un fondo soberano en EE. UU. podría considerarse simplemente como un juguete brillante para que ambos partidos jueguen mientras llevan al tesoro estadounidense a la ruina financiera. Aunque a primera vista puede parecer una solución viable, en esencia es un concepto frívolo que no merece consideración seria.

Sería mucho más productivo que los burócratas federales recortaran el gasto innecesario en lugar de embarcarse en esta aventura financiera. Es especialmente preocupante que tanto los republicanos como los demócratas coincidan en esta idea. Esto muestra que, cuando ambos partidos logran estar de acuerdo en un tema, es señal de alarma para el pueblo estadounidense. La historia ha demostrado que las propuestas apoyadas por ambos lados a menudo conducen a consecuencias desastrosas para la economía y la esfera pública. El Futuro de la Idea Es innegable que existe un deseo legítimo de mejorar la situación económica de EE.

UU., pero el camino hacia la prosperidad no se encuentra en esquemas de inversión gubernamentales mal concebidos. La historia ha mostrado que la gestión pública de fondos de inversión es una tarea compleja, que requiere habilidades y enfoques que, lamentablemente, no suelen estar presentes en la administración pública. En conclusión, la idea de un fondo soberano en EE. UU.

es un espectáculo absurdo que refleja una falta de comprensión de la economía moderna y una falta de seriedad en el manejo de los recursos públicos. La solución no es buscar nuevos juguetes financieros, sino, más bien, cultivar un enfoque disciplinado y responsable sobre el gasto y la inversión que realmente beneficie a la ciudadanía y la economía en general. En este sentido, quizás sea hora de que nuestros líderes reconsideren sus prioridades y la forma en que gestionan los recursos del país.