En el dinámico mundo de las criptomonedas, las predicciones de precios a menudo generan expectativa y debate entre inversores, analistas y entusiastas. Recientemente, Standard Chartered, un banco internacional con presencia mundial y reputación consolidada, hizo una revisión significativa sobre su proyección del precio de Bitcoin. Geoffrey Kendrick, jefe de activos digitales del banco, inicialmente pronosticó que Bitcoin alcanzaría la cifra histórica de 120,000 dólares para el segundo trimestre de 2025. Sin embargo, en un giro inesperado, Kendrick se disculpó públicamente, admitiendo que ese objetivo podría ser incluso demasiado bajo. Este reconocimiento no solo genera titulares llamativos, sino que revela una tendencia creciente de interés institucional y una nueva narrativa que podría empujar aún más al alza el valor de la criptomoneda más conocida del mundo.

El contexto detrás de esta revisión es vital para entender por qué Bitcoin está entrando en una etapa potencialmente transformadora y por qué algunos expertos creen que su valor podría superar con creces las expectativas anteriores. El pronóstico inicial de Standard Chartered se basaba en varios factores clave, entre ellos la idea de una reorientación estratégica hacia activos no estadounidenses y un aumento en la acumulación por parte de inversores con grandes tenencias, popularmente llamados "ballenas". Esta lectura apunta a un cambio en el panorama financiero global, con actores importantes buscando diversificar y proteger sus portafolios frente a la incertidumbre económica y política. Además, el banco anticipaba que tras alcanzar ese hito, Bitcoin continuaría su escalada de valor durante el verano, proyectando un precio cercano a los 200,000 dólares al final del año 2025. Este pronóstico audaz se sustentaba en la expectativa de un flujo constante de capital institucional que impulsaría la demanda y la liquidez de la criptomoneda.

Lo que ha cambiado desde entonces, según Kendrick, es la historia dominante que impulsa el valor de Bitcoin. En un principio, se percibía como una inversión correlacionada con activos de riesgo tradicionales, como las acciones tecnológicas en Estados Unidos. Esto hacía que las fluctuaciones del mercado bursátil influyeran considerablemente en los movimientos de Bitcoin. Sin embargo, la narrativa ha evolucionado hacia una visión en la que Bitcoin se posiciona como una vía para la reubicación estratégica de activos fuera de los Estados Unidos, un mecanismo para que los grandes inversores diversifiquen y busquen refugio ante la volatilidad y riesgos del mercado estadounidense. Pero quizás lo más revelador es la afirmación de que "todo ahora gira en torno a los flujos", indicando que la llegada de capital hacia Bitcoin se está manifestando en múltiples formas y desde diferentes actores, incluyendo fondos institucionales y caudales significativos de inversión a través de vehículos como los fondos cotizados en bolsa (ETFs) basados en Bitcoin.

Un ejemplo concreto es la entrada de cinco mil trescientos millones de dólares en ETF basados en Bitcoin estadounidense durante las últimas tres semanas, cifra que denota un interés institucional en ebullición. El hecho de que Bitcoin haya superado nuevamente la barrera de 100,000 dólares no es un dato menor. Esta frontera psicológica y técnica trae consigo un renovado enfoque mediático y un incremento en la confianza de inversores, que buscan capitalizar un mercado que muestra señales claras de consolidación y crecimiento. Además, la similitud recién observada entre los movimientos de Bitcoin y activos de riesgo como las acciones tecnológicas estadounidenses abre un debate sobre la naturaleza misma de la criptomoneda: ¿es realmente un activo digital independiente o una extensión del mercado bursátil tradicional? En el transcurso de los últimos años, muchos analistas han observado patrones inquietantes en la correlación de Bitcoin con el mercado de valores, haciendo que su valor se vea más expuesto a las fluctuaciones y riesgos de estas bolsas. Sin embargo, la reciente oleada de inversiones institucionales, ejemplificada por firmas como MicroStrategy, el fondo soberano de Abu Dhabi y el Banco Nacional Suizo, podría estar impulsando una nueva fase donde Bitcoin se consolide como un activo estratégico y con menor dependencia de los mercados bursátiles convencionales.

MicroStrategy, en particular, ha sido destacada en la comunidad financiera como un proxy de Bitcoin, dado su compromiso con la compra y acumulación masiva de la criptomoneda. La confianza de empresas y fondos tan influyentes no solo aumenta la demanda del activo, sino que también legitima su adopción como opción de inversión institucional. El papel de los ETFs de Bitcoin no puede ser subestimado en este contexto. Estos instrumentos permiten a inversores tradicionales acceder a Bitcoin sin tener que comprar y gestionar directamente la criptomoneda, facilitando la entrada de capital y aumentando la liquidez del mercado. La combinación de estos factores crea un círculo virtuoso que puede impulsar los precios hacia nuevos máximos históricos.

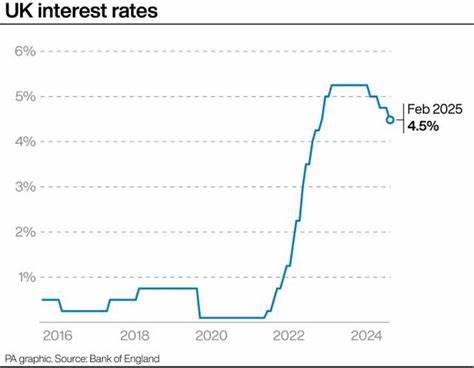

Por otro lado, las condiciones macroeconómicas globales, incluyendo las políticas monetarias de los bancos centrales, la inflación persistente y los conflictos geopolíticos vigentes, continúan fomentando la búsqueda de activos refugio. Bitcoin, gracias a su naturaleza descentralizada y limitada, se posiciona como un candidato atractivo para quienes desean proteger su patrimonio y diversificar riesgos. La revisión de la predicción de Standard Chartered, entonces, no es solo una cuestión de números, sino un reflejo de las cambiantes dinámicas del mercado y la creciente confianza en Bitcoin como un activo resistente y valioso. A medida que la industria de criptomonedas madura y más actores institucionales participan activamente, es probable que las futuras valoraciones sean aún más ambiciosas y fundamentadas en flujos reales de inversión. Los inversores y analistas deben, sin embargo, mantener la cautela y evaluar continuamente los riesgos asociados con la volatilidad inherente a las criptomonedas.

La historia de Bitcoin incluye notables altibajos y episodios de incertidumbre, por lo que la gestión de riesgos y la diversificación siguen siendo imperativos. En resumen, la disculpa y revisión de Geoffrey Kendrick simbolizan un momento crucial en la percepción de Bitcoin por parte de grandes entidades financieras. La narrativa ya no está solo anclada a factores especulativos o correlaciones temporales, sino a flujos de capital consistentes, adopción institucional y un reconocimiento creciente de Bitcoin como un activo estratégico para la gestión de patrimonio en un mundo financiero globalizado y en constante cambio. Este cambio de paradigma sugiere que las expectativas respecto al valor y el impacto de Bitcoin en los próximos años probablemente superen lo que antiguamente se estimaba como posible.