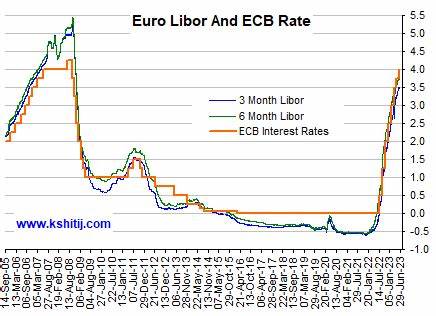

En un evento muy esperado que ha captado la atención de economistas, inversores y ciudadanos comunes, la Reserva Federal de los Estados Unidos (Fed) concluyó su reunión de política monetaria liderada por el presidente Jerome Powell. En un anuncio que resonó a través de los mercados financieros globales, el Comité Federal de Mercado Abierto (FOMC) decidió mantener las tasas de interés clave en un rango de 5.25% a 5.50%. Este nivel de tasas, que ha sido objeto de intensas discusiones en los últimos meses, se mantiene sin cambios, marcando una pausa en los múltiples aumentos que se han implementado en años recientes.

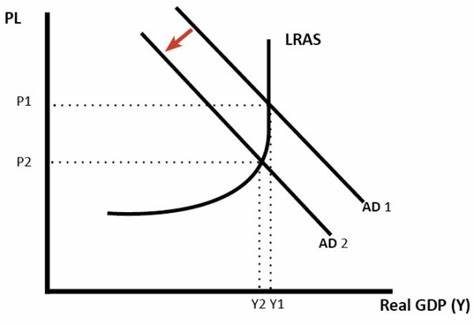

El contexto en el que se desarrolla esta decisión es complejo y multifacético. La economía estadounidense se encuentra en un punto crítico, con señales mixtas sobre el crecimiento, la inflación y el empleo. A pesar de que el mercado laboral ha mostrado signos de fortaleza, con tasas de desempleo en niveles históricamente bajos, la inflación sigue siendo una preocupación palpable. Aunque ha disminuido desde sus picos más altos, todavía se sitúa por encima de los objetivos del banco central. En este contexto, el FOMC no solo decidió mantener las tasas, sino que también proyectó una posible reducción de tasas para el próximo año.

Según las estimaciones del Comité, se anticipan hasta tres recortes en 2024. Esta señal ha generado un gran interés y especulación sobre la dirección futura de la política monetaria. Si se materializan estos recortes, podrían proporcionar un alivio muy necesario para los consumidores y las empresas, alentando el gasto y la inversión en una economía que aún navega por las secuelas de la pandemia y los desafíos geopolíticos. Analistas e inversores han interpretado este comunicado como un indicativo de que la Fed podría estar optando por un enfoque más moderado en su manejo de la política monetaria. Durante los últimos años, la Fed ha incrementado las tasas en un esfuerzo por controlar la inflación, lo que ha tenido un impacto significativo en los costos de los préstamos, afectando tanto a consumidores como a empresas.

Mantener las tasas en el rango actual permite, en cierto grado, evaluar los efectos de estas decisiones previas sin apresurarse a tomar medidas que podrían comprometer el crecimiento económico. El discurso de Powell después de la reunión fue meticuloso, reflejando la confianza, pero también la cautela del banco central. Powell enfatizó la importancia de seguir vigilando las condiciones económicas y el impacto de las decisiones pasadas sobre la inflación y el crecimiento. También hizo hincapié en que, si bien la Fed está dispuesta a actuar si es necesario, el objetivo principal sigue siendo la estabilidad de precios y el pleno empleo. Los mercados financieros reaccionaron positivamente al anuncio.

Las acciones, que habían tenido una trayectoria variable en los días previos a la reunión, experimentaron un repunte inmediatamente después de la declaración de la Fed. El optimismo se extendió a diversas industrias, en particular, aquellas que dependen en gran medida de financiamiento a corto plazo. Las expectativas de recortes de tasas fomentaron un renovado interés por parte de los inversores, que esperan que un entorno de tasas más bajas pueda estimular aún más el crecimiento económico. Sin embargo, no todo el mundo es optimista acerca de los posibles recortes de tasas en 2024. Algunos economistas advierten que depender demasiado de una política monetaria más laxa podría desestabilizar la recuperación económica y llevar a nuevas presiones inflacionarias.

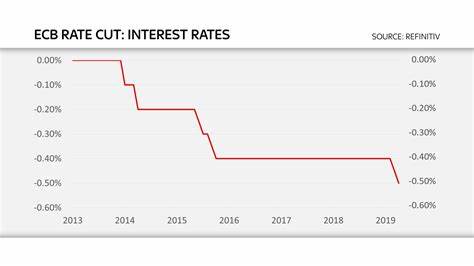

La Fed, según estos críticos, debe permanecer vigilante y no sacrificar su credibilidad en un intento por apaciguar a los mercados a corto plazo. La disyuntiva entre estimular el crecimiento y controlar la inflación es un dilema que ha afectado a muchos bancos centrales en todo el mundo, y la Fed no es una excepción. Con el temor de que una presión inflacionaria persistente pueda volver con fuerza, Powell y su equipo se encuentran en la difícil tarea de equilibrar la necesidad de crecimiento con la responsabilidad de garantizar la estabilidad de precios. Además, el contexto internacional también influye en las decisiones de la reserva. Las tensiones geopolíticas, junto con la volatilidad de los mercados energéticos, añaden capas de incertidumbre a las proyecciones económicas de Estados Unidos.

La Fed no opera en un vacío; lo que ocurre en otras partes del mundo puede tener repercusiones significativas en la economía estadounidense. A medida que se acerca 2024, la atención estará centrada no solo en los movimientos de la Fed, sino también en la salud general de la economía. Inversores, políticos y ciudadanos estarán observando de cerca los indicadores económicos, tales como la inflación, el crecimiento del PIB y la tasa de desempleo, en un intento de prever qué medidas podría tomar el FOMC en sus próximas reuniones. Las decisiones de la Fed también tendrán un efecto dominó en las economías emergentes, que podrían verse impactadas por cambios en las tasas de interés estadounidenses. Un entorno de tasas más bajas en EE.

UU. podría estimular el flujo de capital hacia otros mercados, pero también podría aumentar la presión sobre las monedas de economías más frágiles. En un entorno económico cada vez más complicado, donde las decisiones de un solo banco central pueden tener repercusiones globales, es vital que la Fed actúe con cautela y prudencia. Como la economía continúa evolucionando, la reunión del FOMC de este mes no solo representa un hito en la historia de la política monetaria estadounidense, sino que también plantea preguntas fundamentales sobre el futuro del crecimiento y la estabilidad económica en un mundo interconectado. A medida que los observadores del mercado digieren los anuncios de la Fed y sus implicaciones, queda claro que la narrativa del crecimiento económico en EE.

UU. no está escrita en piedra. La saga está lejos de concluir y las decisiones estratégicas que se tomen en los próximos meses serán cruciales para dar forma a la dirección de la economía no solo en Estados Unidos, sino en todo el mundo.