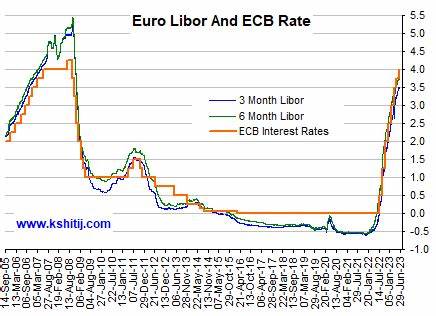

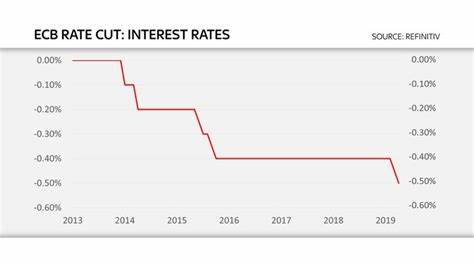

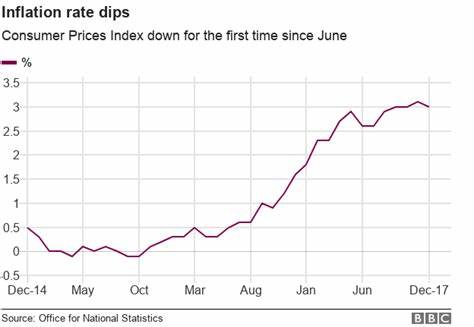

El futuro de las tasas de interés: ¿Cuándo volverán a bajar? En un contexto económico que ha estado marcado por la incertidumbre, las tasas de interés se han convertido en un tema de gran relevancia para los ciudadanos y expertos por igual. Con el reciente anuncio del Banco de Inglaterra de reducir la tasa basal al 4.75 por ciento, surge la pregunta: ¿cuándo volverán a caer las tasas de interés? A medida que la inflación comienza a mostrar señales de enfriamiento, los analistas se han apresurado a hacer sus pronósticos sobre cómo podría evolucionar este panorama. La reciente baja de las tasas se produce tras la primera caída en inflación, que se ubicó en un 1.7 por ciento en septiembre, marcando un descenso por debajo del objetivo del dos por ciento establecido por el banco central.

Esta es una noticia alentadora, ya que representa la primera caída en más de tres años, un alivio que muchos esperaban después de un largo período de incrementos intermitentes en la tasa de interés que alcanzaba un máximo de 5.25 por ciento en agosto de 2023. En este marco, la Junta de Política Monetaria del Banco de Inglaterra se ha mostrado cautelosa, aunque optimista. Según sus proyecciones, se espera que la tasa finalice el próximo año en 3.7 por ciento, pero los pronósticos varían entre los analistas.

Algunos creen que las tasas podrían caer aún más, mientras que otros sugieren que el ritmo de las reducciones podría ser más lento de lo esperado. Goldman Sachs, un referente en el ámbito financiero, ha sido uno de los más optimistas, previendo que la tasa podría descender hasta los 2.75 por ciento para finales de 2025. Esta predicción implicaría un recorte de 25 puntos base en cada reunión de la Junta de Política Monetaria desde noviembre de 2024 hasta noviembre de 2025. Sin embargo, no todos los analistas comparten esta visión.

En el extremo más conservador del espectro, el banco Santander ha indicado que espera que la tasa disminuya solo hasta el 3.75 por ciento para finales del próximo año. Las expectativas sobre la tasa de inflación también juegan un papel crucial en cómo se determinarán las futuras decisiones sobre la tasa de interés. Paul Dales, economista principal de Capital Economics, afirma que, aunque previamente se pronosticaba que la tasa bajara hasta el 3 por ciento para finales de 2024, ahora prevé que este proceso será más lento, situando la tasa en 3.5 por ciento para principios de 2026.

Es importante señalar que el escenario económico tras la reciente presentación del presupuesto británico añade una incertidumbre adicional. La política fiscal diseñada por el gobierno laborista está generando cuestionamientos sobre el ritmo y el alcance de las futuras reducciones en las tasas. La combinación de medidas fiscales y cambios en la política monetaria puede influir significativamente en las decisiones del Banco de Inglaterra, afectando tanto a las tasas de interés como a la inflación. Mientras tanto, en Estados Unidos, la Reserva Federal también está proyectando recortes en sus tasas de interés, a pesar de los resultados de un reciente proceso electoral que ha visto a Donald Trump regresar a la presidencia. Las decisiones que se tomen en Estados Unidos podrían tener un efecto dominó en otros países, incluida Gran Bretaña, dada la interconexión de los mercados globales.

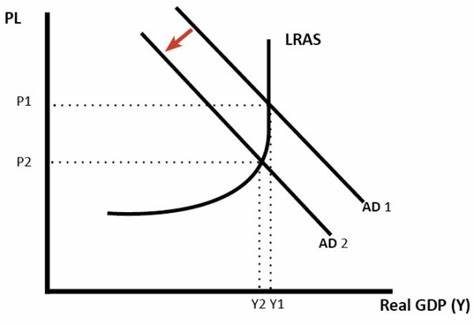

La actividad del mercado también está indicando que se anticipan varias reducciones en las tasas de interés en un futuro cercano. Los inversores están apostando por una caída de la tasa hasta el 4 por ciento para finales de 2025, lo que implicaría más ajustes en los precios de los préstamos. Esto es relevante especialmente para aquellos que han estado lidiando con las significativas cargas de sus hipotecas. Las tasas de interés se relacionan estrechamente con el costo de vida y la capacidad de los consumidores para gastar. A medida que las tasas bajan, el costo de las hipotecas disminuye y se estimulará un aumento del consumo, lo que también puede fomentar un mayor crecimiento económico.

Sin embargo, los expertos advierten que si la inflación comienza a repuntar nuevamente, el Banco de Inglaterra podría verse obligado a actuar con cautela, elevando nuevamente las tasas en un intento de controlar el aumento de precios. Históricamente, las tasas de interés y la inflación han estado en un delicado equilibrio, y la política monetaria se ha utilizado como una herramienta fundamental para gestionar este balance. Una rápida escalada de los precios puede llevar a un endurecimiento de las políticas, mientras que una caída persistente en la inflación podría alentar a los bancos centrales a seguir una ruta más flexible. Aquellos que tienen hipotecas y están en variable o en tasa de seguimiento están entre los que más se beneficiarán de futuros recortes. A diferencia de los préstamos fijos que generalmente siguen tasas preestablecidas, los préstamos variables suelen ajustarse en función de los cambios en la tasa de interés.

Así, los deudores verán una reducción inmediata en sus pagos a medida que las tasas caen. Es fundamental que los ahorradores permanezcan atentos a estas fluctuaciones. Aunque un entorno de tasas de interés más bajas podría hacer que algunas instituciones financieras reduzcan sus tasas de ahorro, aún se pueden encontrar cuentas competitivas que ofrecen rendimientos más altos, especialmente a través de bancos de nuevos entrantes en el mercado. Por otra parte, el panorama económico global también influye en la dirección que tomará la política monetaria en los próximos años. Las tensiones geopolíticas, como las provocadas por el conflicto en Ucrania, las decisiones comerciales que se tomen en Estados Unidos y otros factores internacionales pueden impactar las expectativas de inflación y, por ende, las decisiones sobre tasas de interés en todo el mundo.

En conclusión, aunque los indicadores actuales sugieren una dirección a la baja para las tasas de interés, el futuro es incierto y dependerá de una serie de factores interrelacionados, desde la inflación hasta la política fiscal y las condiciones económicas en los principales mercados globales. Tanto los consumidores como los inversores deben estar preparados para ajustarse a este entorno cambiante y aprovechar las oportunidades que puedan surgir en esta fase de reducción de tasas. La vigilancia de estos movimientos será crucial a medida que el año avanza, y las decisiones que tome el Banco de Inglaterra servirán como guía sobre el estado de la economía en general.