El sistema fiscal de Estados Unidos ha sido un tema recurrente de debate y controversia, especialmente en momentos de reforma. La administración del expresidente Donald Trump, en 2017, presentó un plan que prometía simplificar el código fiscal, reducir las tasas impositivas y, en última instancia, hacer que el sistema fuera más competitivo a nivel internacional. Sin embargo, la comparación entre el sistema fiscal de EE.UU. y el de otros países revela matices importantes que merecen atención.

Uno de los principales argumentos a favor de la reforma fiscal en EE.UU. es la complejidad del código tributario. Según un informe de PwC, las empresas estadounidenses gastan, en promedio, alrededor de 175 horas anuales solo para cumplir con las normativas fiscales. Esta cifra es considerablemente más alta que en el Reino Unido, donde las empresas dedican unas 110 horas, y en Europa, donde el promedio es de 164 horas.

Esta complejidad no solo genera frustración entre los contribuyentes, sino que también implica costos adicionales significativos, ya que cerca del 90% de los estadounidenses recurren a servicios profesionales o software para preparar sus declaraciones. En contraposición, algunos países como Suecia tienen sistemas que permiten al gobierno preparar las declaraciones de impuestos con base en la información ya recopilada. Este enfoque ha sido objeto de críticas en EE.UU., donde los intereses de las empresas de preparación de impuestos han resistido cambios que podrían simplificar la experiencia del contribuyente.

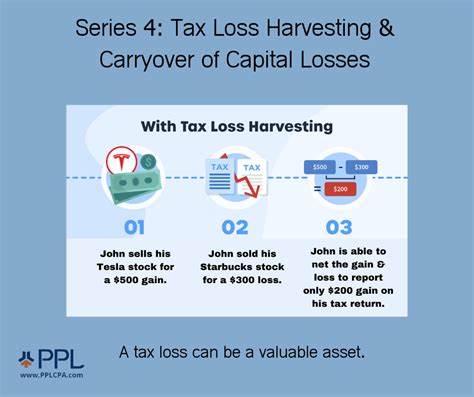

En términos de tasas impositivas, el plan fiscal del presidente Trump aspiraba a reducir la tasa del impuesto corporativo del 35% actual al 20%. Esta cifra ubicaría a EE.UU. en una posición más competitiva en comparación con países como Australia, donde la tasa es del 30%, y el Reino Unido, que tiene un impuesto corporativo aproximado del 19%. Sin embargo, es crucial señalar que, a pesar de tener una tasa oficial más alta, muy pocas empresas en EE.

UU. pagan realmente esa tasa máxima debido a múltiples deducciones y exenciones fiscales, lo que lleva a una tasa efectiva aproximada del 22%. Una de las críticas al sistema estadounidense es que el enfoque tradicional hacia los impuestos corporativos puede desalentar a las empresas de mantener sus operaciones en el país. Esto se debe a que las empresas multinacionales con sede en EE.UU.

son gravadas por todas sus ganancias, incluidas las obtenidas en el extranjero. Este sistema es relativamente único, ya que muchos países han adoptado un enfoque territorial, donde los impuestos se aplican solo a las ganancias generadas dentro de sus fronteras. Por ejemplo, el Reino Unido ha implementado un sistema similar y ha establecido regulaciones para evitar que las empresas se reúnan en paraísos fiscales. La propuesta de reforma fiscal de Trump también provocó preocupación entre analistas y contribuyentes. Aunque prometía reducir las tasas, no dejaba claro cuáles deducciones y beneficios se eliminarían.

Muchos contribuyentes, especialmente aquellos que poseen viviendas o participan en planes de jubilación, dependen de estas deducciones para reducir su carga fiscal. Esta falta de claridad en el plan ha suscitado dudas sobre si realmente simplificaría el código fiscal o simplemente lo reorganizaría. Por otro lado, en cuanto a las tasas impositivas para individuos, el plan de Trump sugería un sistema con tres tasas: 12%, 25% y 35%, con una posible cuarta tasa más alta. A primera vista, esto podría parecer comparable a otros países, pero la dificultad radica en que aún no se especificaron los ingresos para cada tasa. Según el sistema actual, el primer tramo de ingresos, hasta 12,000 dólares para individuos, estaría exento de impuestos, lo cual es un aumento considerable comparado con los límites actuales.

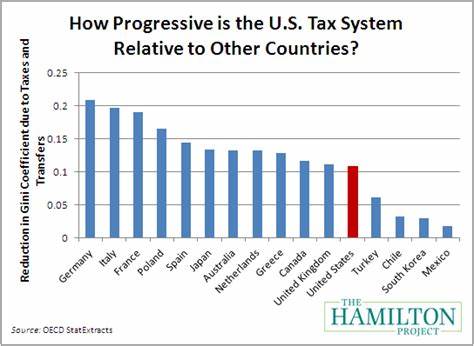

Esto se asemeja a sistemas en el Reino Unido y Australia, donde las ganancias por debajo de ciertos umbrales no son gravadas en absoluto. Sin embargo, un aspecto importante a considerar es cómo afectan estas tasas a diferentes tramos de ingresos. Mientras que las familias ricas en EE.UU. podrían beneficiarse de tasas de impuestos más bajas y deducciones favorables, en otros países, los tramos impositivos son más estrictos para las altas rentas.

En el Reino Unido, por ejemplo, la tasa más alta de 45% se aplica a los ingresos superiores a 150,000 libras, mientras que en Australia, la misma tasa se aplica a las ganancias que superan los 180,000 dólares australianos. Además de las tasas y la estructura impositiva, otro elemento a considerar es cómo el estado estadounidense maneja el gasto público en relación con los ingresos fiscales. En comparación con muchos países europeos que ofrecen amplios servicios sociales y altos niveles de bienestar, EE.UU. se encuentra rezagado en términos de inversión pública en salud, educación y otros servicios.

Esto se traduce en una carga fiscal diferente: mientras que en países como Suecia o Noruega, los impuestos pueden ser más altos, los ciudadanos tienden a recibir una mayor compensación a través de servicios públicos robustos. Finalmente, es esencial reconocer que la discusión sobre el sistema fiscal no se limita a números y porcentajes. La forma en que un país estructura su sistema tributario tiene profundas implicaciones sociales y económicas. Un sistema que favorece a los más ricos puede intensificar la desigualdad, mientras que uno que compensa de manera más equitativa fomenta una cohesión social más fuerte. En conclusión, la propuesta de reforma fiscal de EE.

UU. presentada por la administración Trump en 2017 buscaba hacer el sistema más competitivo y menos complicado, pero sus implicaciones reales y su efectividad en comparación con otros sistemas fiscales en el mundo siguen siendo objeto de debate. La verdadera pregunta es si será posible encontrar un equilibrio que favorezca tanto a las empresas como a los contribuyentes, sin comprometer la equidad y la protección social que muchos otros países han logrado a través de sus políticas fiscales.