En un giro sorprendente dentro del panorama financiero global, Wall Street ha comenzado a mostrar una preferencia notable por Bitcoin en detrimento del oro, el tradicional activo refugio. Durante el año 2025, el iShares Bitcoin Trust (IBIT), un ETF gestionado por BlackRock, ha superado en entradas financieras al SPDR Gold Trust (GLD), el mayor fondo de inversión ligado al oro. Este fenómeno marca un hito importante y evidencia un cambio radical en la percepción y adopción de criptomonedas a nivel institucional. A pesar de que el precio del oro alcanzó niveles históricos y una rentabilidad del 23.07% en lo que va del año, Bitcoin ha logrado atraer mayores flujos de capital, una señal clara que los inversores institucionales están reevaluando su estrategia frente a los activos considerados como refugios seguros.

La tendencia se ve aún más sorprendente al considerar que el retorno del Bitcoin ha sido moderado, con una ganancia aproximada del 4.03% durante el mismo periodo. Para entender mejor este cambio, es importante analizar el contexto económico global de 2025. La coyuntura ha estado marcada por inestabilidades geopolíticas y una depreciación constante del dólar estadounidense, situaciones que tradicionalmente han favorecido el oro, debido a su reputación como reserva de valor. Sin embargo, la resiliencia demostrada por Bitcoin y su creciente aceptación en mercados regulados han generado confianza en los inversores institucionales, quienes ahora lo consideran más que un simple activo especulativo.

El avance significativo de IBIT en entradas de capital es especialmente relevante debido a que el fondo de BlackRock ha estado en el centro de la escena desde que la empresa anunció la aprobación regulatoria para su ETF de Bitcoin al contado. Esta aprobación ha sido la consecuencia de la eliminación del SAB 121, una normativa de la SEC que había limitado la prestación de servicios de custodia de criptomonedas por parte de bancos tradicionales. La supresión de esta barrera abrió las puertas para que grandes firmas financieras pudieran entrar en el ecosistema cripto con mayor seguridad y respaldo institucional. Las cifras son reveladoras: los últimos datos reportan que IBIT ha acumulado flujos de entrada que alcanzan los 6.96 mil millones de dólares, superando los 6.

51 mil millones que ha recibido GLD en el mismo periodo. Además, la marca de 600,000 bitcoins custodiados por IBIT es un símbolo del aumento sin precedentes en la confianza hacia esta criptomoneda. En un comparativo con su competencia directa, como Fidelity con su FBTC, IBIT mantiene tres veces más activos en Bitcoin bajo gestión, lo que consolida su posición líder en el mercado. Esta evolución no solo proviene del aumento en la demanda, sino también de la percepción cada vez más positiva que tiene Wall Street sobre el potencial del Bitcoin. Grandes inversionistas y gestores de fondos están adoptando el activo como un componente fundamental en sus portafolios a largo plazo, algo que años atrás resultaba impensable debido a la volatilidad inherente y la falta de regulación en el sector.

La entrada masiva de capital institucional está ayudando a estabilizar el precio de Bitcoin y a consolidar su legitimidad en el ecosistema financiero mundial. En las últimas semanas, el precio de Bitcoin ha mostrado una tendencia alcista constante, alcanzando cifras cercanas a los 97,000 dólares y superando máximos históricos. El incremento semanal fue de 2.2%, superando el crecimiento de 1.9% del mercado cripto en general, mientras que en un análisis mensual la subida es del 29%, y en términos interanuales la ganancia es impresionante, con un 52% de aumento en el valor.

Estas estadísticas reflejan no solamente un impulso especulativo, sino también una consolidación del Bitcoin como reserva de valor y como activo de inversión confiable. Asimismo, el éxito de IBIT y su creciente popularidad frente a GLD señalaron un cambio cultural y estratégico en Wall Street, donde la tecnología blockchain y las soluciones digitales han tomado protagonismo. La infraestructura financiera tradicional está incorporando cada vez más productos basados en criptoactivos, lo que implica una transformación profunda en la manera de manejar riesgos, diversificar productos y buscar rendimiento para los inversores. El papel de BlackRock ha sido clave en este proceso. Como uno de los gestores de activos más grandes a nivel global, su apuesta por un fondo de Bitcoin al contado claramente muestra la creciente aceptación de la criptomoneda por parte de la élite financiera.

Dicho fondo no solo ofrece facilidad y liquidez para que inversores institucionales puedan acceder a Bitcoin de forma regulada, sino que también sirve como catalizador para que otras grandes firmas consideren esta opción dentro de su estrategia de inversión. Por otro lado, la comparación con el oro no debe limitarse únicamente a los flujos de fondos. Los analistas están proyectando que la capitalización gestionada (AUM, por sus siglas en inglés) de los fondos de Bitcoin podría triplicar a la del oro en menos de cinco años, si continúan las tendencias actuales. Esto implica que el Bitcoin no es solo un activo alternativo pasajero, sino una seria competencia para el oro, consolidándose como un nuevo estándar de refugio y almacenamiento de valor en medio de la incertidumbre económica y los cambios tecnológicos. Es fundamental destacar que, aunque el oro tradicionalmente se ha comportado como un amortiguador en tiempos de crisis, su capacidad de crecimiento y adaptabilidad es limitada en comparación con activos digitales.

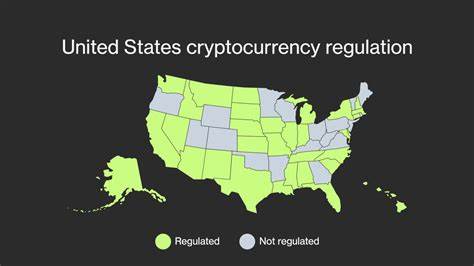

Bitcoin, por su naturaleza descentralizada, su oferta limitada y su accesibilidad global, presenta características que apuntan hacia una mayor innovación y adaptabilidad en un mundo financiero cada vez más digitalizado. El cambio de paradigma en días recientes es palpable: la confianza de Wall Street no solo está en la tecnología, sino en la capacidad de Bitcoin para proporcionar seguridad, eficiencia y rendimiento. Estas ventajas están generando un efecto dominó que cada vez más inversores institucionales y multifondos no desean ignorar. Esto también genera un impacto en la regulación y legislación, ya que los gobiernos y organismos de supervisión ven la necesidad de establecer marcos normativos claros para proteger a los inversores sin inhibir la innovación. En conclusión, el 2025 quedará marcado como el año donde la preferencia institucional por Bitcoin ha superado la del oro en términos de flujos de fondos, desafiando décadas de tradiciones en la inversión.