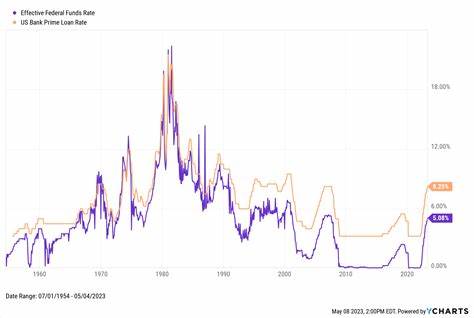

Tres bancos han tomado la decisión de reducir su tasa de interés preferencial al 8%, tras el anuncio de un recorte en las tasas de interés por parte de la Reserva Federal de Estados Unidos. Este movimiento es parte de un ajuste más amplio en la política monetaria que busca estimular la economía en un entorno de crecimiento moderado y altos niveles de inflación. La noticia ha generado tanto expectativa como interrogantes sobre sus implicaciones en el mercado financiero y en la vida cotidiana de los consumidores. La Reserva Federal, conocida como la Fed, es la entidad encargada de implementar la política monetaria en Estados Unidos y de regular el sistema bancario. Su decisión de reducir las tasas de interés es un indicado claro de que buscan incentivar el crecimiento económico a través de un acceso más fácil al crédito.

Al bajar las tasas, se espera que los préstamos se vuelvan más asequibles tanto para individuos como para empresas, lo que podría resultar en un aumento del consumo y la inversión. Los tres bancos que han optado por ajustar su tasa de interés preferencial al 8% son instituciones destacadas en el sector financiero, y su decisión marca un cambio significativo en un panorama que ha estado marcado por tasas de interés más altas. Esta alineación con la política de la Fed refleja no solo una respuesta inmediata a las condiciones del mercado, sino también una estrategia a largo plazo para mantener su competitividad y atraer nuevos clientes. Pero, ¿qué significa realmente una reducción en la tasa de interés preferencial? Para entenderlo mejor, es importante desglosar cómo funcionan las tasas de interés en el sistema bancario. La tasa preferencial es la tasa de interés que los bancos cobran a sus clientes más solventes, generalmente empresas grandes y bien establecidas.

Esta tasa influye en toda la gama de productos de crédito, incluidos préstamos personales, hipotecas y líneas de crédito para pequeñas y medianas empresas. Por lo tanto, cuando los bancos deciden reducir esta tasa, el efecto en cadena puede ser significativo, beneficiando a una amplia gama de prestatarios. Los directores de los tres bancos han expresado su confianza en que esta reducción impulsará la actividad económica en sus respectivas comunidades. "Creemos que al ofrecer tasas de interés más bajas, podemos facilitar que más personas accedan a financiamiento para proyectos importantes, desde la compra de una vivienda hasta la expansión de un negocio", comentó uno de los ejecutivos en una reciente conferencia de prensa. Sin embargo, no todo es optimismo.

Algunos expertos han advertido que, aunque una tasa de interés preferencial más baja puede ser atractiva, no es un remedio universal para todos los problemas económicos. La inflación sigue siendo una preocupación constante, y muchos ciudadanos están sintiendo el impacto del aumento de los precios en bienes y servicios esenciales. Así, aunque la reducción de tasas puede mejorar el acceso al crédito, también es crucial que se tomen medidas para abordar la inflación y asegurar que el poder adquisitivo de los consumidores no siga disminuyendo. Además, la percepción del riesgo por parte de los bancos podría cambiar con el tiempo. En un entorno de tasas más bajas, hay un riesgo potencial de que las instituciones financieras se vuelvan más agresivas en la concesión de préstamos, lo que podría llevar a aumentar la morosidad.

Los analistas financieros sugieren que una evaluación cuidadosa del perfil crediticio de los prestatarios es esencial para mitigar estos riesgos. Por otro lado, los consumidores también deben ser cautelosos. Aunque los préstamos se vuelven más accesibles, es fundamental que los prestatarios evalúen su propia situación financiera antes de comprometerse a nuevas deudas. La tentación de aprovechar tasas más bajas puede llevar a decisiones precipitadas, especialmente si las circunstancias financieras de una persona cambian repentinamente. El impacto de estas políticas también se siente en el mercado de la vivienda.

Muchos economistas prevén un aumento en la demanda de viviendas, ya que los compradores disfrutarán de la posibilidad de financiar una parte más baja del costo de la vivienda. Esto podría llevar a una presión adicional sobre los precios de las casas, que ya han mostrado tendencias alcistas en muchos mercados. A medida que más personas entran en el mercado de la vivienda, la competencia por propiedades puede intensificarse, lo que podría hacer que la compra de una casa sea más difícil para los compradores primerizos. El desarrollo de este panorama financiero subraya la importancia de la educación financiera. Muchos consumidores carecen de la información y los recursos necesarios para tomar decisiones informadas sobre préstamos y deudas.

Instituciones financieras y organizaciones sin fines de lucro están comenzando a asociarse para ofrecer talleres y recursos que ayuden a los prestatarios a entender mejor cómo las tasas de interés, los términos de los préstamos y su propia situación financiera se entrelazan. En respuesta a esta creciente necesidad, algunas empresas están utilizando la tecnología para facilitar el acceso a la educación financiera. Aplicaciones móviles y plataformas en línea están ganando popularidad, ofreciendo simuladores de préstamos, calculadoras de hipotecas y contenido educativo para ayudar a los usuarios a tomar decisiones más informadas. Esta evolución en la forma en que consumimos información financiera representa un paso positivo hacia una sociedad más educada financieramente. En conclusión, la decisión de estos tres bancos de reducir su tasa de interés preferencial al 8% es un reflejo de un entorno económico en transformación, impulsado por la política de la Reserva Federal y la necesidad de estimular el crecimiento.

Si bien las implicaciones de este cambio son significativas, también es crucial que tanto instituciones como consumidores naveguen el panorama economico con cautela y responsabilidad. Con la combinación adecuada de oportunidades de financiamiento y educación financiera, se puede optimizar este momento de ajuste económico para beneficio de la sociedad en su conjunto. A medida que el mercado reacciona a estas nuevas tasas, será interesante observar cómo se desarrollan las dinámicas de crédito y las decisiones financieras en los próximos meses.